金本位制とは?取り入れるメリット・デメリットや日本における歴史、廃止の理由まで徹底解説

※下記の画像は全てイメージです

現在の日本を含むほとんどの先進国では、政府や中央銀行が通貨の発行量を管理する管理通貨制度が採用されています。しかし、第二次世界大戦前までは各国で金本位制が広く使われていました。

そこで今回は、金本位制とはどのような制度なのか、金本位制の歴史や種類、国が金本位制を採用するメリット・デメリット、日本で金本位制が定着しなかった理由などについてわかりやすく解説するので、ぜひご覧ください。

Contents

- 金本位制とは?

- 金本位制は3種類ある

- 日本での金本位制の歴史

- 国が金本位制を取り入れるメリット

- 国が金本位制を取り入れるデメリット

- 日本で金本位制が廃止された理由とは?

- 現在の金本位制と言われる「BRICS共通通貨」とは

- 金本位制に関するよくある質問

- Q. 金本位制とはどのような仕組みですか?

- Q. 金本位制を採用している国は?

- Q. 今の日本は金本位制ですか?

- Q. 金本位制を確立した総理大臣は誰ですか?

- Q. 日本の金本位制はいつまで?

- Q. 日本が金本位制になった理由は何ですか?

- Q. 日本を金本位制から離脱させたのは誰ですか?

- Q. 井上準之助はなぜ金解禁を行った?

- Q. 金解禁で円高になった理由は何ですか?

- Q. 金本位制はなぜ廃止されたのか?

- Q. 金本位制の長所は?

- Q. 金本位制の欠点は何ですか?

- Q. 金本位制を廃止した大統領は誰ですか?

- Q. 金本位制の反対は?

- Q. 金本位制から移行するとどうなる?

- Q. 世界で1番金を持っている国はどこですか?

- Q. 金本位制が復活する可能性はありますか?

- Q. 金本位制がなくなっても、なぜ各国の中央銀行は金を大量に持っているのですか?

- Q. 「ブレトンウッズ体制」と「金本位制」は何が違うのですか?

- Q. 金本位制とビットコイン(仮想通貨)は似ていると言われるのはなぜ?

- Q. 金本位制の時代、金の価格はどうやって決まっていたのですか?

- まとめ

- 「おたからや」での「金」の参考買取価格

- 金の買取なら「おたからや」

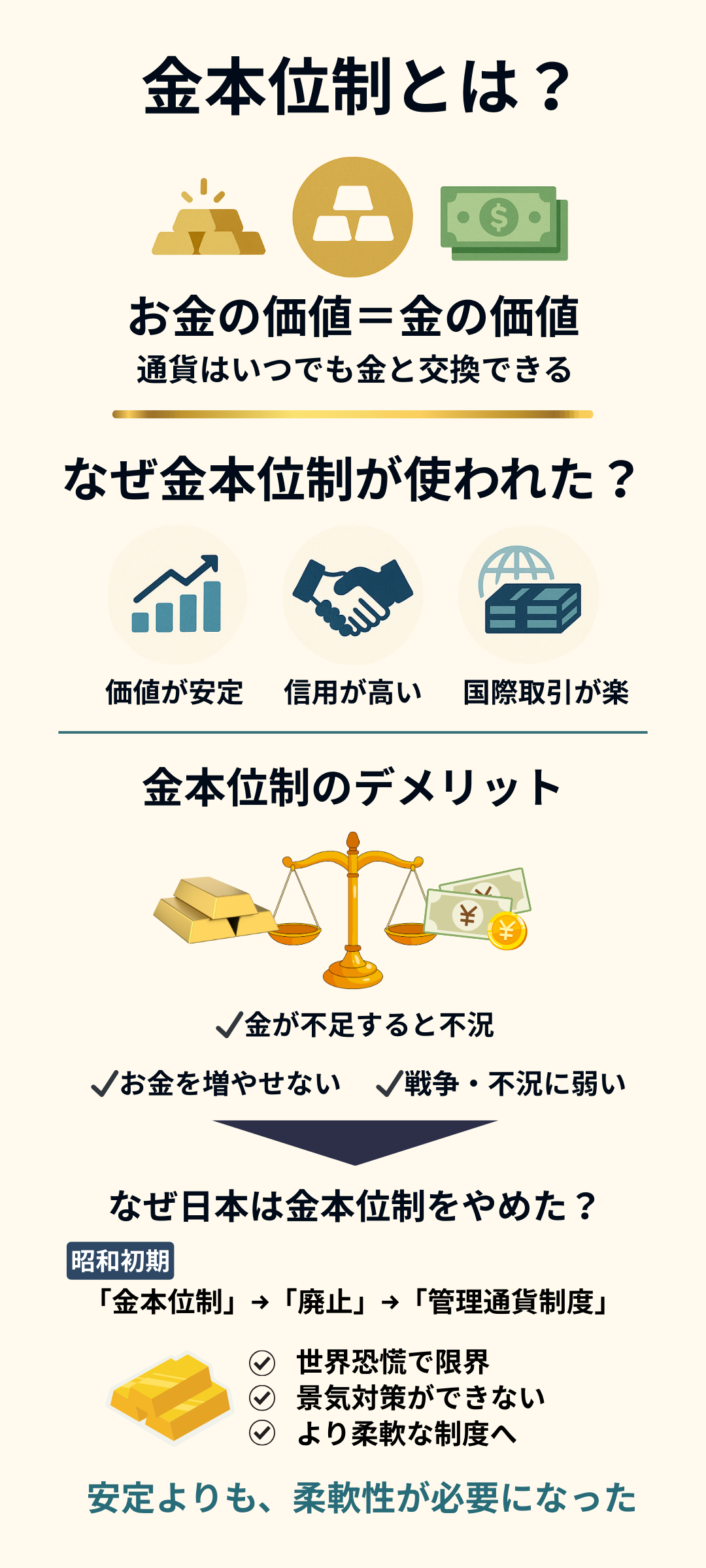

金本位制とは?

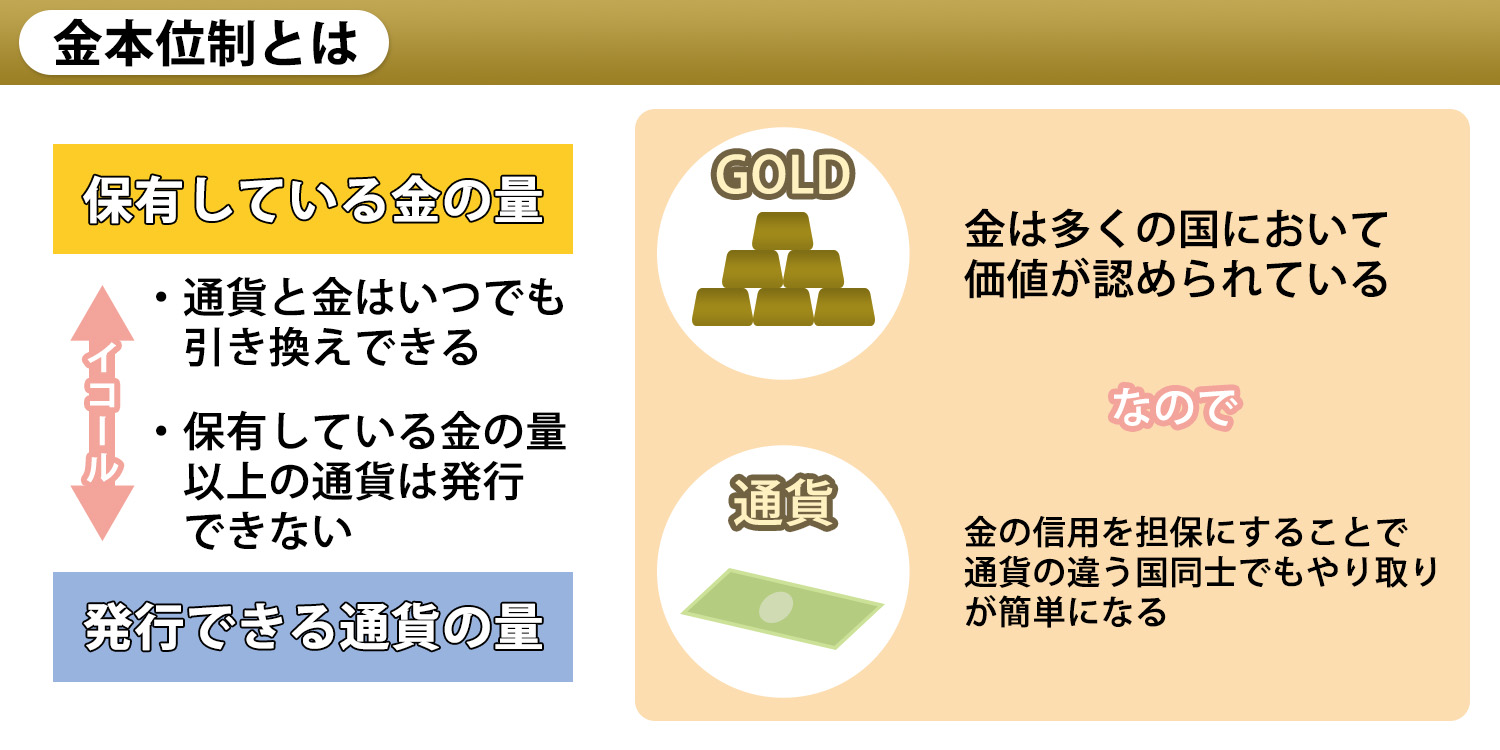

金本位制(Gold Standard)とは、自国が保有する金の量に基づいて通貨の価値を定める貨幣制度のことです。各国は金の保有量に応じて発行できる通貨量を決め、紙幣や硬貨は一定の比率で金と交換できることが保証されていました。

通貨の価値を金に裏付けることで、異なる国同士でも共通の価値基準が生まれ、国際取引が円滑に行えるようになる仕組みです。

第二次世界大戦前には主要国で採用され、世界経済の安定に寄与しましたが、後述するように世界恐慌などをきっかけに各国で相次いで廃止されました。

金本位制は3種類ある

一口に金本位制といっても、その運用形態は金貨本位制・金地金本位制・金為替本位制の3つあります。それぞれの特徴は以下のとおりです。

| 制度名 | 通貨として何を使う? | 金との交換 | 通貨価値の裏付け方式 | 採用された背景・時期 | 主な特徴 |

|---|---|---|---|---|---|

| 金貨本位制 | 金貨そのものが流通 | 金貨=通貨なので交換不要(自由鋳造・自由輸出入) | 保有する金そのもの | 19世紀イギリスなど。第一次世界大戦前まで | ・古典的金本位制 ・金の流入出で通貨量が自動調整 ・金貨が日常の支払いに使用 |

| 金地金本位制 | 紙幣(兌換銀行券)や補助硬貨 | 中央銀行で紙幣を金(地金)と交換できる | 金地金の保有量 | 第一次世界大戦後、金節約のため導入 | ・金貨は流通させない ・紙幣価値は金の保有で裏付け ・金との交換保証あり |

| 金為替本位制 | 自国通貨(紙幣) | 他国(金本位制国を採用している国)の通貨を通じて間接的に金へ交換 | 他国の金本位制通貨との固定為替相場 | 金保有量の少ない国が採用 | ・金を直接保有しなくても通貨の信頼確保 ・米ドルなど金兌換通貨と連動 ・間接的に金と価値を結びつける |

- おたからや査定員のコメント

金本位制は ①金貨本位制 ②金地金本位制 ③金為替本位制の三層構造で進化しました。金貨本位制は金そのものを日常決済に用いる最も純粋な形ですが、戦費や輸送コストの増大で維持が困難に。そこで金準備と兌換紙幣で信用を担保する金地金本位制へ移行し、さらに金不足国は金為替本位制で金保有を間接化しました。いずれも金保有量が通貨発行量を制約するため、成長資金の確保と非常時の柔軟性が課題となり、最終的に管理通貨制度へ収れんした経緯があります。金が安全資産として現代も評価される背景には、「貨幣価値を裏付ける最終担保」という歴史的役割が連綿と受け継がれている点が大きいといえます。

- 関連記事はこちら

・金ドル本位制をわかりやすく解説!崩壊した理由や前身の制度も紹介

日本での金本位制の歴史

日本が金本位制を採用した過程にはどのような歴史があるのかをご紹介いたします。

幕末の銀本位制と金不足

開国後、輸出超過で国内の金貨が大量流出し、幕末の日本は深刻な金不足に陥りました。

明治維新直後の為替相場は乱高下し、近代国家を目指す政府は欧米と同条件で貿易するため金本位制導入を検討しましたが、貧弱な金準備では信認が得られず、暫定的に銀本位制を採用して通貨価値を担保しました。

- 関連記事はこちら

・銀本位制とは?その歴史や金本位制へ移行した背景をわかりやすく解説

1897年の金本位制採用

金本位制は1897年に採用されました。日清戦争の賠償金として清国から庫平銀2億両(邦貨換算で約3億6000万円)相当を受領し、これを金準備として金本位制導入に踏み切ります。

1897年、貨幣法改正により1円=金0.75gと定義し、兌換銀行券の発行を行いました。国際貿易で円の信用力が向上し、工業化への資本調達も容易になりました。

参考:国立公文書館

第一次世界大戦と兌換停止

1914年に第一次世界大戦が勃発すると、交戦国は金の海外流出を防ぐため兌換を相次ぎ停止しました。

日本も軍需景気で輸出が拡大したものの、金準備の流動性確保を優先し、1917年に金兌換を停止します。紙幣発行は拡大し、事実上の管理通貨へ移行しました。

参考:愛媛県生涯学習

世界恐慌と1931年離脱

戦後、金本位制復帰を目指して1930年1月に金兌換を再開しましたが、直後に世界恐慌が直撃してしまいます。輸出は激減し、金が急速に海外へ流出しました。日本経済の疲弊を防ぐため、政府は約2年後の1931年12月に兌換を停止し、金本位制を正式に放棄しました。

日本経済の疲弊を防ぐため、政府はわずか15か月で兌換を停止し、1931年12月に金本位制を正式に放棄しました。

参考:国立公文書館

ブレトン・ウッズ体制下の事実上の復帰

第二次大戦後、1944年のブレトン・ウッズ協定により、各国通貨は米ドルと固定相場を維持し、ドルは35ドル=1オンスで金と交換される仕組みが整備されました。

日本は1949年に1ドル=360円を固定し、ドルを介して間接的に金本位制へ回帰しました。

参考:国際通貨研究所

- 関連記事はこちら

・ブレトンウッズ体制とは?金とドルによる国際通貨制度の仕組みをわかりやすく解説

ニクソン・ショックと管理通貨制度への完全移行

1971年8月、米国は金とドルの交換停止を宣言(ニクソン・ショック)しました。ドルと金のリンクが切れたことでブレトン・ウッズ体制は崩壊し、1973年に主要国は変動為替制へ移行します。

日本も円を変動相場に転換し、金本位制から完全に離脱して現在の管理通貨制度に至りました。

参考:日本経済新聞

- 関連記事はこちら

・ニクソン・ショックとは?金価格が激変した歴史的転換点をわかりやすく解説

国が金本位制を取り入れるメリット

1816年に英国で始まった金本位制は、およそ100年間にわたり世界経済の土台を支えてきました。国が金本位制を導入することによる代表的なメリットを3つ確認してみましょう。

インフレを防ぐ効果が見込める

金本位制の最大のメリットは、自国通貨のインフレーション(物価上昇) を防ぐ効果が見込める点にあります。金の保有量に応じてしか通貨を発行できない仕組みのため、政府が際限なく紙幣を増刷することができません。

経済状況が悪化した際、管理通貨制度のもとでは景気刺激のために大量の通貨を発行しがちですが、必要以上に紙幣を増やせば通貨の価値が下がって物価高騰(インフレ)を招きます。

金本位制であれば通貨供給に厳しい上限があるため、政策の誤りによってハイパーインフレが起こる心配が少なく、物価の安定につながると期待されます。

実際、金本位制を採用していた時代には長期的に物価が安定して推移した例もあり、通貨の信認を保つ効果が見込めるのです。

- 関連記事はこちら

・インフレと金価格の関係を徹底解説|価格上昇の背景・仕組み・売却ポイントまでご紹介

為替相場が固定される

各国の通貨価値を同じ金を基準に決定する金本位制では、国際間の為替相場が常に固定されるという特徴があります。例えば「1ドル=◯グラムの金」「1円=◯グラムの金」といった形で各通貨の価値が金量で結び付けられていれば、ドルと円の交換比率(為替レート)も自動的に一定になります。

為替相場が安定して一定であれば、異なる通貨を用いる国同士でもお互いの通貨価値が明確になるため、安心して取引ができるようになります。通貨の交換レート変動を気にせずに済むことで貿易や投資の計画が立てやすくなり、国際的な経済活動の信頼性と安定性が高まる点は大きなメリットと言えるでしょう。

- 関連記事はこちら

・金と為替の関係とは?金相場が変動する要因や金投資成功のポイントも解説

貿易を行いやすい

金本位制を採用する最大の利点は、為替相場が固定されることによって国際的な貿易取引が非常に容易になる点にあります。現在の管理通貨制度下では各国通貨の為替レートが日々変動するため、輸出入のタイミングによっては為替差損が発生し、貿易に不確実性が伴います。

これに対し金本位制ならば通貨の価値基準が共通で変動しないため、為替変動による思わぬ損失リスクがありません。

その結果、長期的な契約や大規模な国際取引も安心して行えるようになり、各国間の貿易が活発化しやすくなるのです。実際、19世紀末から20世紀初頭にかけて金本位制が国際標準だった時代には、世界貿易が飛躍的に発展したとされています。

国が金本位制を取り入れるデメリット

次に、金本位制を採用することによって生じうるデメリットを見ていきましょう。金本位制には経済の安定に寄与するメリットがある一方で、非常時の対応力や成長への柔軟性といった面で4つほど大きな欠点が指摘されています。

非常時に通貨の発行量を増やせない

金本位制では非常時でも通貨の発行量を増やせません。自国が保有する金の量以上に通貨を発行することができないのです。そのため、戦争や経済危機などの非常時に政府の判断で通貨供給量を増やして迅速に経済立て直しを図る、といった対応が困難になります。

本来、深刻な不況や金融危機が起こった際には、政府・中央銀行が通貨発行や金融緩和によって市場に資金を供給し、景気の下支えを行うことが望まれます。

しかし、金本位制下では肝心の通貨発行量を柔軟に増やせないため、危機への即応性に欠けるといえます。実際、金の確保が難しくなった第一次世界大戦時には、多くの国が金本位制を停止・離脱する事態となりました。このように、非常時の経済対策で制約が大きい点は金本位制の大きな弱点です。

経済成長が停滞するおそれがある

金本位制は経済成長が停滞するおそれがあります。国の経済規模が拡大する際に必要な通貨供給を十分に行えない可能性があるためです。管理通貨制度のもとでは、経済成長に合わせて政府・中央銀行が通貨発行量を調節し、資金不足が起きないよう対応できます。

一方、金本位制では通貨発行が保有する金の量によって厳格に制限されるため、経済が成長局面にあって資金需要が増えても十分な通貨を供給できません。

その結果、企業への融資が滞ったり、新規事業への投資資金が不足したりして、国全体の経済成長が鈍化する懸念があります。極端な場合、「お金が足りず融資できない」という状況が頻発し、ビジネスの拡大や技術革新が妨げられてしまう可能性もあるでしょう。

金本位制は長期的な物価安定に寄与する半面、成長促進の柔軟性に欠ける制度でもあるのです。

貿易赤字によって他国と格差が生じる

貿易赤字(輸入額が輸出額を上回る状態)になると、他国との格差が生じてしまいます。金本位制の下では、一国が貿易赤字に陥ると、その国から金が流出し続けることになります。輸入超過の支払いには自国通貨ではなく金で行う必要が生じ、結果として国内の金準備量が減少してしまうためです。

金の流出に伴い発行できる通貨量も減って経済規模が縮小する一方、貿易黒字の国には金が集まり通貨発行の余力が生まれます。

こうして金本位制のもとでは、貿易赤字国と黒字国の間で経済力に格差が生じやすくなるのです。追い詰められた貿易赤字国は、自国からの金流出を防ぐため輸入制限などの保護貿易政策に走る傾向があります。しかし保護貿易は相手国との関係悪化を招き、世界全体の貿易を縮小させる恐れがあります。

実際に大恐慌期には各国が金流出を防ぐため競って輸入制限を行った結果、国際貿易が停滞して不況が深刻化した歴史があります。

このように、金本位制は各国の貿易不均衡を自動的に調整する一面も持ちますが、その過程で経済収縮や国家間の対立を引き起こしかねない点はデメリットと言えるでしょう。

金が希少なため即座に増やせない

金そのものが希少なため、即座に増やせない点も金本位制の構造的な制約です。経済規模を拡大したり非常時に通貨供給を増やしたりするには、それに見合う量の金を新たに確保しなければなりません。

しかし地上に存在する金の埋蔵量には限りがあり、短期間で大量の金を産出・調達することは極めて困難です。

そのため、金本位制下では各国が経済状況に応じて柔軟に金融政策を実行できない弱みがあります。例えば急速な技術革新や人口増加によって経済が成長しても、金の供給が追いつかないと通貨供給も不足し、成長の機会を逃す可能性があります。

また、大規模な戦争や金融危機で緊急に資金供給が必要になっても、金という希少資源を増やせなければ有効な対策を取れません。金本位制が世界的に廃れていった背景には、こうした金そのものの希少性が経済運営の制約になるという根本的な問題もあったのです。

- 関連記事はこちら

・いま地球に残る金の埋蔵量はどれくらい?希少資源としての価値と未来予測

日本で金本位制が廃止された理由とは?

日本が金本位制を手放した背景には、慢性的な金準備不足による流動性制約、第一次世界大戦と世界恐慌が招いた急激な金流出、関東大震災が生んだ復興財政負担、そして戦後に浮き彫りとなった管理通貨制度の柔軟性という4つの要因が複合的に作用しました。

それぞれどのような理由なのかを詳しくご紹介いたします。

金準備不足がもたらした流動性制約

金準備不足がもたらした流動性の制約は、日本で金本位制が廃止された要因のひとつです。開国以降、金貨流出は交換比率の差と輸出超過で加速し、国内に残る金準備は著しく枯渇しました。しかし、明治政府は鉄道敷設や紡績工場建設など産業化を急進させたため、資金需要は膨張します。

金本位制下では保有量以上の紙幣を出せず、銀行融資も細り、設備投資や雇用創出が停滞しました。慢性的な流動性不足は景気回復の足かせとなり、制度維持そのものを揺るがす根源的な問題となりました。

結果として、国内企業は外資依存度を高め、対外債務の膨張に耐えられず景気はしばしば急冷しました。こうした金不足の悪循環は政府財政にも波及し、増税や公債発行による負担増を招きました。

第一次世界大戦・世界恐慌による金流出

日本で金本位制が廃止された要因として、第一次世界大戦・世界恐慌による金の流出もあります。

1914年に勃発した第一次世界大戦では、軍需物資の輸入決済や戦債引受けに伴い金準備が急減しました。戦後のインフレ抑制を図るべく1930年に金兌換を再開した矢先、世界恐慌が発生し輸出は半減、取り付け騒ぎで民間が外貨と金を国外へ移しました。

わずか15か月で金はほぼ枯渇し、当局は兌換停止と円の大幅切下げで輸出産業を救うほかありませんでした。

この連続的ショックは金本位制の信頼を根底から崩しました。さらに為替安定のための高金利政策が国内金融を冷え込ませ、倒産と失業が増加しました。結果、日本経済は深刻なデフレスパイラルに陥り、金本位制継続は社会的にも政治的にも支持を失いました。

参考:国立公文書館

関東大震災が財政・金融を圧迫

関東大震災が財政・金融を圧迫した点も、金本位制廃止の要因です。1923年9月の関東大震災は首都圏の銀行や商社を直撃し、優良資産が一夜で焦げ付きました。政府推定では約21億円の手形が流通困難となり、このうち決済困難な震災手形約4億3000万円を日本銀行が特別に再割引するなどの金融救済措置が取られ、大量の復興公債が市場に放出されました。

ところが金本位制下では紙幣発行量に上限があるため、市場に流れる資金は不足し金利は上昇、復興プロジェクトは慢性的な資金難に陥りました。

さらに国内企業は債務返済に外貨を売却して金を手当てする必要があり、結果として金準備は急減。復興と金本位制維持を両立させることは不可能との認識が政府内で共有され、制度離脱の議論が一気に高まりました。

管理通貨制度の優位性と戦後の定着

管理通貨制度の優位性と戦後の定着も、金本位制が廃止される大きな要因でした。1930年代に金本位制を放棄した各国は、金融緩和や為替切下げで景気刺激を図る管理通貨制度へ転換しました。日本も円安政策と財政出動で輸出と雇用を回復させ、その経験は戦後経済政策の礎となります。

ブレトン・ウッズ体制下で円はドルに固定されましたが、国内では日本銀行が公債買い入れや政策金利操作を通じて物価・雇用を調整できる体制を確立しました。

高度成長期には積極的な資金供給が重電・自動車など基幹産業を飛躍させ、国民所得は10年で倍増します。こうした成果が、金準備に縛られない管理通貨制度の実効性を裏付け、金本位制復活論を長期的に封じ込める決定打となりました。

現在の金本位制と言われる「BRICS共通通貨」とは

BRICS共通通貨構想はブラジル・ロシア・インド・中国・南アフリカの5か国が検討する金本位制ベースの新決済圏計画です。ドル依存を弱めつつ、経済主権を高める狙いがあります。以下では目的、技術的・制度的課題、そして国際金融への影響を整理します。

構想の背景と目的

資源大国ロシアと消費大国インド・中国は、制裁や金利変動で露呈したドル決済リスクを軽減し、域内貿易を共通通貨で完結させることを目指しています。

通貨価値を金と連動させれば各国でばらつくインフレ率を統一基準に収斂でき、投資家に「実物資産担保」という信頼を与えられると期待されています。

金準備確保という大きな壁

BRICSには金準備確保という大きな壁があります。金兌換を保証するには各国の中央銀行が相応の地金を保有し続ける必要があります。しかしBRICSの備蓄は中国とロシアに偏在し、ブラジルや南アフリカは脆弱です。

大量の金を追加購入すれば外貨準備が圧迫され、財政赤字や通貨安の懸念が高まる点が最大の障害です。

固定相場維持に伴う政策制約

固定相場維持に伴う政策制約があるのも、BRICSの難しい点です。共通通貨を金価格に固定すれば、参加国は為替調整や金融緩和を自由に行えません。輸出低迷時に通貨安で競争力を回復する手段が封じられ、景気後退期に大規模金融緩和を取る余地も狭まります。

経済構造の異なる5か国で単一金融政策を共有する難度はユーロ圏以上と指摘されています。

信用構築とドル体制への影響

BRICS共通通貨構想の実現に向けて、信頼を構築する方法とドル体制へどのような影響があるのかも考えなくてはいけません。

国際取引で受け入れられるには決済網の整備と長期的な価格安定が不可欠です。米ドルは70年以上にわたる信用と流動性で支持されており、BRICS通貨が短期で同等の地位を得るのは容易ではありません。

ただし、資源取引を中心に限定的決済手段として浸透すれば、ドル支配を徐々に弱める可能性は残されています。

金本位制に関するよくある質問

金本位制は歴史や政策、国際情勢など幅広いテーマと関わるため、多くの疑問が生まれやすい制度です。ここでは「いつ、なぜ廃止されたのか」「現在の各国の状況」「金の保有量や将来予測」など、よくある質問にまとめて答えていきます。

Q. 金本位制とはどのような仕組みですか?

A.

金本位制とは、お金の価値を金の量で裏付ける仕組みです。1816年のイギリスで法的に確立されました。国は保有する金の量に応じて紙幣を発行し、いつでも金と交換できます。

Q. 金本位制を採用している国は?

A.

現在、金本位制を採用している国はありません。金本位制は19世紀末から20世紀初頭にかけて、世界で広く採用された通貨制度でした。

しかし、その後は各国が順次制度をやめました。経済の拡大に対応しにくい点や、物価の安定を妨げる要因になると指摘されたことが、廃止が進んだ大きな理由とされています。

参考:貨幣博物館

Q. 今の日本は金本位制ですか?

A.

現在の日本では金本位制は採用されていません。日本は1897年に日清戦争の賠償金をもとに金本位制を導入しましたが、その後廃止されました。現在は金と通貨の直接の結びつきはなく、柔軟な金融政策が行われています。

参考:貨幣博物館

Q. 金本位制を確立した総理大臣は誰ですか?

A.

金本位制を確立した総理大臣は、松方正義です。松方は大蔵卿・大蔵大臣として紙幣の整理や日本銀行の創設を進め、近代日本の財政基盤を整えました。この功績の一環として、彼は2度にわたり総理大臣も務め、金本位制の導入を実現しました。これにより、日本の通貨制度は国際的な信用を得ることができました。

参考:あの人の直筆

Q. 日本の金本位制はいつまで?

A.

日本の金本位制は、第一次世界大戦中の1917年9月に一時停止され(金輸出禁止)、その後1930年に一度復活しましたが、1931年12月に完全に廃止されました。これはアメリカなど他国とほぼ同時期の対応で、戦時下の金輸出禁止の影響を受けたためです。

Q. 日本が金本位制になった理由は何ですか?

A.

日本が金本位制になった理由は、日清戦争で得た巨額の賠償金を背景に、通貨の価値を安定させるためです。1897年に導入され、賠償金は当時の国家予算の約4倍で、イギリス・ロンドンでポンド建てで受け取られました。この制度により、国際的信用の向上と経済の近代化が進められました。

Q. 日本を金本位制から離脱させたのは誰ですか?

A.

日本を金本位制から完全に離脱させたのは、犬養毅内閣の蔵相の高橋是清です。高橋是清は1931年12月、金輸出を再び禁止し、金本位制を廃止して管理通貨制度へ移行させました。なお、1930年1月に井上準之助が金輸出解禁を実施したのは、金本位制に復帰させるためでした。

Q. 井上準之助はなぜ金解禁を行った?

A.

井上準之助が金解禁を行った理由は、長引く不景気から抜け出し、日本のお金の信用を取り戻したかったためです。円の価値を安定させ、海外との貿易をもっとスムーズにすることで、日本経済を立て直そうと考えました。そのために政府支出を抑えるなどの厳しい政策を行い、金本位制への復帰を決断したのです。

Q. 金解禁で円高になった理由は何ですか?

A.

金解禁で円高になったのは、「昔のレート(旧平価)」をそのまま使って金の交換を再開したからです。実際の市場では円の価値はもっと低い状態(円安)でした。しかし、政府が以前の高いレートで金をやり取りできるようにしたため、結果として円が割高になりました。そのため、日本の商品が海外で高く見られ、輸出には不利な状況になったのです。

- 関連記事はこちら

・円高・円安になると金価格はどうなる?金相場の変動要因と金売却時のポイントを解説

Q. 金本位制はなぜ廃止されたのか?

A.

金本位制が廃止された大きな理由は、世界恐慌で各国の経済が深刻な混乱に陥ったためです。特にアメリカでは銀行倒産が相次ぎ、通貨の安定どころではなくなりました。そこで1933年、フランクリン・ローズヴェルト大統領が金との交換を停止し、金本位制をやめる決断をしました。これをきっかけに、他の国々も同じように金本位制から離れていきました。

参考:世界史の窓

Q. 金本位制の長所は?

A.

金本位制の主な長所は、通貨の価値を金に裏付けることで為替レートの安定が期待できる点です。また、紙幣の発行量が金の保有量に制限されるため、過剰な通貨供給が抑えられ、物価の急激な上昇を防ぐインフレ抑制効果もあります。このため、国際貿易や経済の信頼性を高めるメリットがあります。

Q. 金本位制の欠点は何ですか?

A.

金本位制の大きな欠点は、通貨の発行量が保有する金の量に縛られるため、経済状況に応じた柔軟な金融政策が取りにくい点です。その結果、不況時に通貨を増やして景気を刺激することが難しく、インフレやデフレが起こりやすくなります。また、戦争や自然災害などの緊急時にも迅速な経済対応ができず、危機が深刻化する可能性があります。

Q. 金本位制を廃止した大統領は誰ですか?

A.

金本位制の廃止には、アメリカの二人の大統領が関わっています。1933年にフランクリン・D・ローズヴェルト大統領は国内での金本位制を停止し、世界恐慌対策を行いました。その後、1971年にリチャード・ニクソン大統領がドルと金の引き換えを停止し、国際的な金本位制を事実上終わらせました。

Q. 金本位制の反対は?

A.

金本位制の反対にあたるのは、中央銀行が通貨発行を管理する管理通貨制度です。この制度では紙幣は金と交換できない不換紙幣として発行され、発行量は中央銀行の資産や政策に基づき決められます。金に縛られないため、経済状況に応じて柔軟な金融政策が行える点が特徴で、現代の日本を含む多くの国で採用されています。

Q. 金本位制から移行するとどうなる?

A.

金本位制から移行すると、中央銀行が管理する管理通貨制度が採用されます。この制度では紙幣は金と交換できない不換紙幣として発行されます。発行量は金の保有量ではなく、中央銀行の資産や政策判断を基に決定されます。その結果、経済状況に応じて柔軟な通貨供給や金融政策を行いやすくなります。

Q. 世界で1番金を持っている国はどこですか?

A.

世界で最も多く金を保有している国はアメリカで、約8,133トンにのぼります。これに続くのはドイツの約3,350トン、国際通貨基金(IMF)が約2,814トンです(2024年時点)。日本は第10位で、世界的に見てもかなりの量の金を保有していることが分かります(2024年時点)。

参考:GLOBAL NOTE

Q. 金本位制が復活する可能性はありますか?

A.

現在の主流な経済学の考え方では、完全な金本位制が復活する可能性は極めて低いとされています。金の産出量は限られており、経済成長に合わせて通貨供給量を増やすことができないため、世界的なデフレを引き起こすリスクが高いからです。

ただし、一部の新興国グループ(BRICSなど)では、ドル依存からの脱却を目指して、金などの実物資産に裏打ちされた新たな決済システムの構築を模索する動きも議論されています。

- 関連記事はこちら

・日本の金の保有量は?世界各地で金が購入される理由と今後の予測

Q. 金本位制がなくなっても、なぜ各国の中央銀行は金を大量に持っているのですか?

A.

「最後の拠り所」としての信頼性が高いためです。金本位制は廃止されましたが、金はどの国の通貨でもなく、発行体の破綻リスクがない「無国籍通貨」としての性質を持ちます。経済危機や地政学的リスクが高まった際、外貨準備の一部として資産価値を守るための「安全資産」として、近年でも多くの中央銀行が金を買い増す傾向にあります。

Q. 「ブレトンウッズ体制」と「金本位制」は何が違うのですか?

A.

ブレトンウッズ体制は、「ドルだけが金と交換でき、各国の通貨はドルと固定レートで交換する」という仕組みで、「金・ドル本位制」とも呼ばれます。19世紀の伝統的な金本位制では各国が直接金と結びついていましたが、第二次世界大戦後のブレトンウッズ体制(1944年~1971年)では、世界の基軸通貨である米ドルを間接的に金とリンクさせることで、戦後の世界経済の復興を支えました。

Q. 金本位制とビットコイン(仮想通貨)は似ていると言われるのはなぜ?

A.

「発行量(供給量)に限界がある」という共通点があるためです。金本位制は物理的な金の量に制約されますが、ビットコインもプログラムによって発行上限(2100万枚)が決められています。

このため、中央銀行が自由に刷れる現代の通貨(不換紙幣)に対するアンチテーゼとして、ビットコインは「デジタル・ゴールド」と呼ばれることがあります。ただし、価格の安定性という点では両者は大きく異なります。

Q. 金本位制の時代、金の価格はどうやって決まっていたのですか?

A.

金本位制の時代、金の価格は市場で決まるのではなく、国が法的に定める「公定価格」で固定されていました。例えば、アメリカでは長らく「金1オンス=35ドル」と決められていました。現在のように毎日価格が変動(相場制)するようになったのは、金本位制が完全に崩壊し、金が通貨の裏付けから離れて「一つの商品(貴金属)」として自由に取引されるようになってからです。

まとめ

金本位制は通貨の価値を金で裏付けることで物価の安定や為替相場の固定といったメリットをもたらしましたが、一方で非常時に柔軟な対応ができない、経済成長にブレーキをかける恐れがあるなどのデメリットも抱えていました。

特に日本では金の保有量不足や相次ぐ戦争・災害の影響もあり、金本位制は長く定着せず現在の管理通貨制度へ移行しています。100年以上にわたり主要国で採用されていた歴史が示すように、金(ゴールド)には普遍的な価値が認められてきました。そして近年の世界情勢不安も反映して、実物資産である金の価格は上昇を続けています。

金の価格は史上最高値を更新中で、まさに今が金の売り時とも言われます。 ご自宅に眠っている金製品のご売却を検討中であれば、全国に1,660店舗以上を展開し査定料・手数料がすべて無料の買取専門店おたからやまでぜひご相談ください。私たちおたからやが、培った信頼と実績で大切な資産の高価買取をお手伝いいたします。

「おたからや」での「金」の参考買取価格

「おたからや」での「金」の参考買取価格は下記の通りです。

2026年02月24日09:30更新

※上記の買取価格はあくまで参考価格であり、市場の動向、今日の金1gあたりの買取価格相場表

金のレート(1gあたり)

インゴット(金)28,431円

+1285円

24金(K24・純金)28,204円

+1275円

23金(K23)27,123円

+1226円

22金(K22)25,929円

+1172円

21.6金(K21.6)25,304円

+1144円

20金(K20)23,143円

+1046円

18金(K18)21,295円

+963円

14金(K14)16,490円

+745円

12金(K12)12,794円

+578円

10金(K10)11,429円

+516円

9金(K9)10,264円

+464円

8金(K8)7,620円

+345円

5金(K5)3,696円

+167円

付属品の有無などによって実際の査定額が変動する場合があります。

※土日・祝日を除く前営業日の日本時間9:30の価格と比較

金の査定額は、当日の「金相場」と「重量」の掛け合わせた金額が基本となりますが、それだけが全てではありません。特にジュエリー製品として持ち込まれる場合は、デザイン性やブランド価値、さらには付属する宝石のクオリティもプラス査定の大きな要因となります。

純度としてはK24(純金)が最も資産価値が高いですが、日本ではK18(18金)がジュエリーとして広く流通しており、市場での需要も非常に高いため、安定した高価買取が期待できます。

- おたからや査定員のコメント

「古くて黒ずんでいるから金じゃないかも」「刻印が見当たらないから偽造品だろう」とご自身で判断して処分してしまうのは非常にもったいないことです。金は化学的に安定した物質ですが、合金の場合は保管状況によって変色することもあります。私たち査定士は、表面の輝きだけでなく、比重や専用機器を用いてその「真の価値」を見極めます。壊れたネックレスや片方だけのピアス、金歯に至るまで、金が含まれているお品物であれば、どんな状態でも大歓迎です。相場が高騰している今こそ、眠っている貴金属が思わぬ高額査定になるチャンスですので、ぜひ一度お持ち込みください。

- 関連記事はこちら

・プラチナ投資に将来性はある?現状の市場価格から長期予測まで徹底解説

金の買取なら「おたからや」

金を売るなら、高価買取実績が豊富な「おたからや」へご相談ください。インゴットや金貨などの資産価値が高いものはもちろん、変形した指輪、チェーンが切れたネックレス、片方だけのピアス、さらには金歯に至るまで、どのような状態でも丁寧に査定いたします。

「おたからや」には、金の相場や純度を正確に見極めるプロの査定員が在籍しています。重量だけでなく、デザイン性やブランド価値、宝石の有無などを総合的に評価するため、他店では「重さ」だけで判断されてしまったお品物でも高額査定が期待できます。

また、全国約1,660店舗以上のネットワークと世界51カ国との取引実績を活かし、グローバルな需要に基づいた最大限の買取価格を提示します。店頭まで足を運ぶのが大変な方や、持ち歩くのが不安な方には、出張料・査定料・キャンセル料がすべて無料の「出張買取」もご用意しております。眠っている貴金属が思わぬ高値になるチャンスですので、まずは無料査定をご利用ください。

※本記事は、おたからや広報部の認可を受けて公開しております。

おたからやの金買取

査定員の紹介

伊東 査定員

-

趣味

ショッピング

-

好きな言葉

有言実行

-

好きなブランド

ハリーウィンストン

-

過去の買取品例

おりん、インゴット

初めまして。査定員の伊東と申します。 おたからやでは金の買取をする際に、今日の金の1gの買取相場を基に、デザイン性などをプラスで評価して高価買取を行っております。過去に1万点以上の査定をさせていただきましたが、とても多くのお客様に想像以上の金額になったと喜んでいただきました。また、おたからやでは、すべての店舗に比重計を完備しているため、金の含有量を正確に測定することができます。 金額はもちろんのこと、接客も最高のおもてなしができるように心がけております。私共はお品物だけではなくお客様一人ひとりの思いに寄り添い満足して帰っていただけるように丁寧な説明を致します。誠心誠意対応させていただきますので、是非おたからやのご利用をお待ちしております。

その他の査定員紹介はこちら金を高く売るためのコツは、「金の価格が高いときに売ること」と「高値で買い取ってくれる専門店に売ること」です。金の価格は現在非常に高騰しているため、売却にはベストなタイミングといえます。

金の高価買取はおたからやにお任せください。

関連記事

タグ一覧

- #4℃

- #A.ランゲ&ゾーネ

- #GMTマスター

- #IWC

- #K10(10金)

- #K14(14金)

- #K22(22金)

- #K24(純金)

- #MCM

- #Van Cleef & Arpels

- #アクアノート

- #アクアマリン

- #アメジスト

- #アルハンブラ

- #アルマーニ

- #アンティーク時計

- #イエローゴールド

- #インカローズ

- #ヴァシュロンコンスタンタン

- #ヴァレンティノ

- #ヴァンクリーフ&アーペル

- #エアキング

- #エクスプローラー

- #エメラルド

- #エルメス

- #エルメス(時計)

- #オーデマ ピゲ

- #オパール

- #オメガ

- #お酒

- #ガーネット

- #カイヤナイト

- #カルティエ

- #カルティエ(時計)

- #グッチ

- #グリーンゴールド

- #クロエ

- #クロムハーツ

- #クンツァイト

- #ケイトスペード

- #ケリー

- #コーチ

- #ゴヤール

- #サファイア

- #サブマリーナー

- #サマンサタバサ

- #サンローラン

- #シードゥエラー

- #ジェイコブ

- #シチズン

- #シトリン

- #ジバンシィ

- #ジミーチュウ

- #ジャガールクルト

- #シャネル

- #シャネル(時計)

- #ジュエリー

- #ジュエリー買取

- #ショーメ

- #ショパール(時計)

- #スカイドゥエラー

- #スピネル

- #スフェーン

- #セイコー

- #ゼニス

- #セリーヌ

- #その他

- #ターコイズ

- #ターノグラフ

- #ダイヤモンド

- #タグ・ホイヤー

- #タンザナイト

- #チェリーニ

- #チューダー

- #ディオール

- #ティソ

- #デイデイト

- #デイトジャスト

- #デイトナ

- #ティファニー

- #ティファニー

- #トリーバーチ

- #トルマリン

- #ノーチラス

- #バーキン

- #バーバリー

- #パテック フィリップ

- #パネライ

- #ハミルトン

- #ハリーウィンストン

- #ハリーウィンストン(時計)

- #バレンシアガ

- #ピーカブー

- #ピアジェ

- #ピコタン

- #ピンクゴールド

- #フェンディ

- #ブライトリング

- #プラダ

- #プラチナ

- #フランクミュラー

- #ブランド品

- #ブランド品買取

- #ブランド時計

- #ブランパン

- #ブルガリ

- #ブルガリ(時計)

- #ブレゲ

- #ペリドット

- #ボーム&メルシェ

- #ボッテガヴェネタ

- #ポメラート

- #ホワイトゴールド

- #マークジェイコブス

- #マトラッセ

- #ミュウミュウ

- #ミルガウス

- #メイプルリーフ金貨

- #モーブッサン

- #ヨットマスター

- #リシャールミル

- #ルイ・ヴィトン

- #ルビー

- #レッドゴールド

- #ロエベ

- #ロレックス

- #ロンシャン

- #ロンジン

- #出張買取

- #地金

- #宝石・ジュエリー

- #宝石買取

- #時計

- #珊瑚(サンゴ)

- #相続・遺品

- #真珠・パール

- #色石

- #財布

- #金

- #金・プラチナ・貴金属

- #金アクセサリー

- #金インゴット

- #金の純度

- #金価格・相場

- #金歯

- #金縁メガネ

- #金貨

- #金買取

- #銀

- #銀貨

- #香水

知りたくありませんか?

「おたからや」が

写真1枚で査定できます!ご相談だけでも大歓迎!

金・インゴット買取

金・インゴット買取 プラチナ買取

プラチナ買取 金のインゴット買取

金のインゴット買取 24K(24金)買取

24K(24金)買取 18金(18K)買取

18金(18K)買取 バッグ・ブランド品買取

バッグ・ブランド品買取 時計買取

時計買取 宝石・ジュエリー買取

宝石・ジュエリー買取 ダイヤモンド買取

ダイヤモンド買取 真珠・パール買取

真珠・パール買取 サファイア買取

サファイア買取 エメラルド買取

エメラルド買取 ルビー買取

ルビー買取 喜平買取

喜平買取 メイプルリーフ金貨買取

メイプルリーフ金貨買取 金貨・銀貨買取

金貨・銀貨買取 大判・小判買取

大判・小判買取 硬貨・紙幣買取

硬貨・紙幣買取 切手買取

切手買取 カメラ買取

カメラ買取 着物買取

着物買取 絵画・掛け軸・美術品買取

絵画・掛け軸・美術品買取 香木買取

香木買取 車買取

車買取 ロレックス買取

ロレックス買取 パテックフィリップ買取

パテックフィリップ買取 オーデマピゲ買取

オーデマピゲ買取 ヴァシュロン コンスタンタン買取

ヴァシュロン コンスタンタン買取 オメガ買取

オメガ買取 ブレゲ買取

ブレゲ買取 エルメス買取

エルメス買取 ルイ・ヴィトン買取

ルイ・ヴィトン買取 シャネル買取

シャネル買取 セリーヌ買取

セリーヌ買取 カルティエ買取

カルティエ買取 ヴァンクリーフ&アーペル買取

ヴァンクリーフ&アーペル買取 ティファニー買取

ティファニー買取 ハリー・ウィンストン買取

ハリー・ウィンストン買取 ブルガリ買取

ブルガリ買取 グッチ買取

グッチ買取

ご相談・お申込みはこちら

ご相談・お申込みはこちら