金を売却しても税金がかからない方法とは?知らないと損する節税ポイントを徹底解説

※下記の画像は全てイメージです

金の価格が高騰している現在、「そろそろ売ろうかな」と考えている方も多いのではないでしょうか。ただし、金の売却で利益が出た場合には、税金がかかる場合があります。高い価格で売却できたのに手元に残る金額が減ってしまう、という事態は避けたいものです。

「税金をできるだけ抑える方法はあるのだろうか」「そもそも税金がかからない条件を知りたい」このような疑問を持つ方に向けて、本記事では税金の仕組みから具体的な節税策までをわかりやすく解説します。

金を売却しても税金がかからない3つの具体的な方法や、ご自身の状況に合わせた税額の試算を紹介します。効果的な節税対策や、複雑に思える確定申告の基本も、わかりやすく説明するのでご安心ください。

大切な資産を守りながら、賢く金を売却するための知識をお伝えします。金を売却する際の参考にしてください。

Contents

- 金の売却と税金の基本的な関係性

- 金の売却で税金がかからない3つの方法

- 【シミュレーション付き】金売却の税額計算と長期譲渡の仕組み

- 金売却で使える効果的な節税対策4選

- 金の売却にかかる相続税・贈与税の基本

- 金の売却と確定申告に関する必須知識

- 金の売却と税金に関するよくある質問

- Q.金地金(インゴット)とジュエリーでは、税金の計算方法に違いがありますか?

- Q.金を売却した際、扶養に入っている場合(主婦・学生など)扶養控除に影響しますか?

- Q.金を複数回に分けて売却した場合、税金の計算はどのように合算されますか?

- Q.購入時の領収書を紛失した場合、取得費を証明する他の方法はありますか?

- Q.金地金を売却した際、買取店から税務署へ情報がいくことはありますか?

- Q.金の売却益と、給与所得(本業の収入)の損益通算は可能ですか?

- Q.仏具や記念メダルなどの金製品を売却した場合も、税金はかかりますか?

- Q.金積立を解約して売却した場合も、通常の金地金売却と同じ税金がかかりますか?

- Q.金売却による税金で、住民税はいつ・どのように支払うことになりますか?

- Q.金地金を法人名義で売却した場合、個人売却と比べて税金はどうなりますか?

- まとめ

- 「おたからや」での金の参考買取価格

- 金の買取なら「おたからや」

金の売却と税金の基本的な関係性

金を売却して得た利益には、原則として税金が課されます。知っておくべきポイントは多いものの、基本的な仕組みはそれほど複雑ではありません。

本章では、金の売却と税金の基本的な関係を解説します。

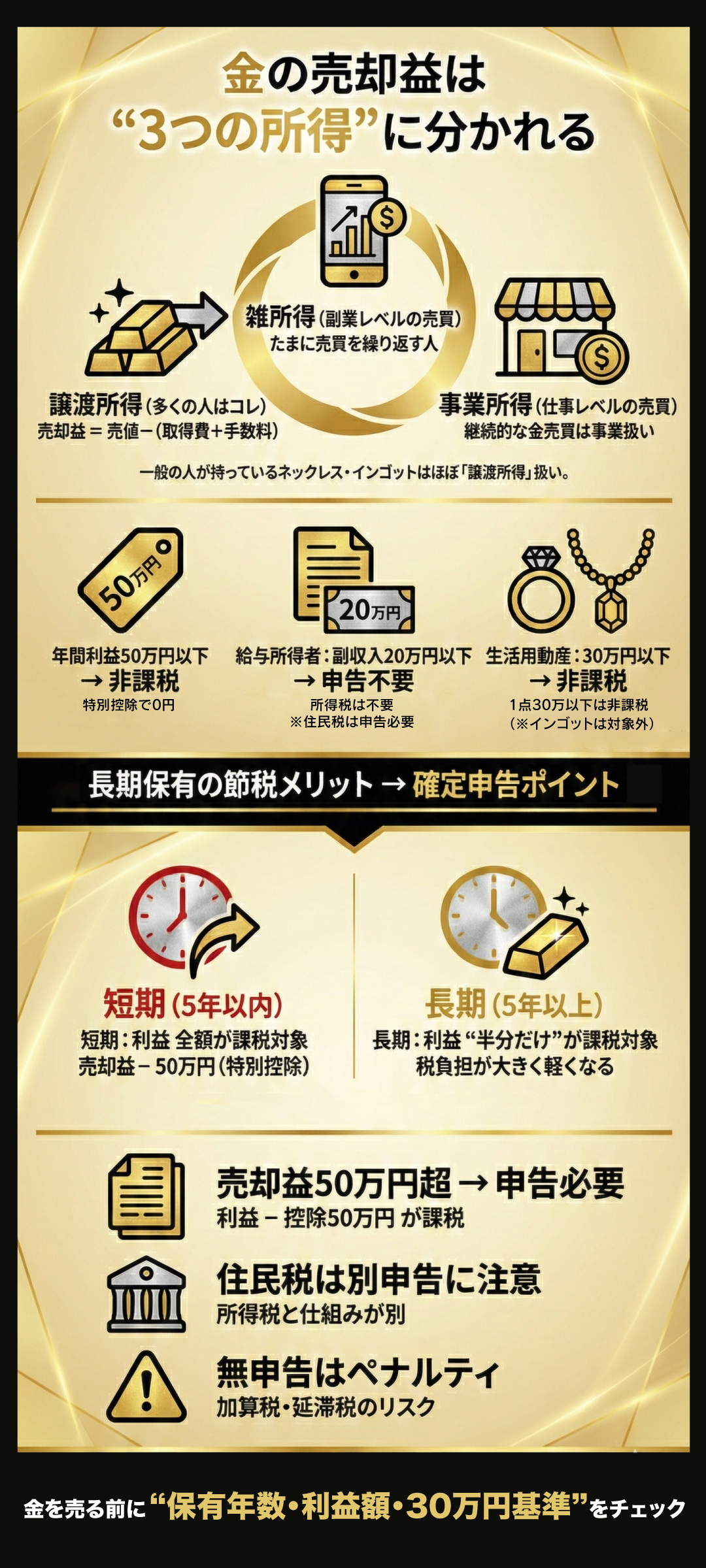

金を売ると譲渡所得として課税される

個人の方が金を売却して得た利益は、原則として「譲渡所得(じょうとしょとく)」に分類されます。金地金を売ったときの所得は、譲渡所得として給与所得など他の所得と合わせて総合課税の対象となります。ここでいう金地金とは、インゴットや金の延べ棒などの投資用の金のことです。

たとえば、給与所得が500万円あり、金の売却による譲渡所得が100万円あった場合を考えてみましょう。給与所得と譲渡所得の合計600万円を基準に、所得税額が算出される仕組みです。

雑所得・事業所得に分類される場合もある

金の売却で得た利益は、必ずしも譲渡所得になるとは限りません。もし営利目的で継続的に金の売買を繰り返しているのであれば、売却益は「雑所得」または「事業所得」に分類される可能性があります。

事業と呼べる規模で取引を行っていれば事業所得、個人が副業として行う程度であれば雑所得と判断されるのが一般的です。

どちらに分類されるかによって、税金の計算方法が譲渡所得とは異なるため注意が必要です。ご家庭で普通に保有していた金を売る場合は、継続的な取引とはみなされません。

たとえば、長く持っていたネックレスや延べ棒、金貨を処分するような売却です。多くのケースでは、こうした売却は譲渡所得として扱われます。

売却益に課税されるのは利益部分のみ

金の売却で税金の対象になるのは、売却価格の全額ではありません。課税対象となるのは、あくまで購入したときよりも高く売れて「利益が出た部分(売却益)」だけです。売却益は、以下の計算式を用いて算出します。

売却益 = 売却価格 - (取得費 + 売却費用)

取得費とは、金を購入したときの代金です。売却費用は、売る際に鑑定機関へ支払った手数料などが該当します。たとえば、200万円で購入した金を300万円で売却し、手数料が3万円かかったとします。その場合の売却益は、「300万円 - (200万円 + 3万円) = 97万円」と計算します。

算出された97万円が、課税対象の金額となります。反対に、購入時より安い価格でしか売れず損失が出た場合には、税金はかかりません。

金の売却で税金がかからない3つの方法

金を売却する際、税金をなるべく抑えたいと考える方は多いでしょう。実は、ある条件を満たせば、金を売却しても税金がかからない、あるいは確定申告が不要になる場合があります。

本章では、金の売却で税金がかからない3つの方法をご紹介します。

年間売却益が50万円以下なら特別控除で非課税

金の売却によって生じた譲渡所得には、年間で合計50万円までの「特別控除(とくべつこうじょ)」という非課税枠が設けられています。

譲渡所得の特別控除は、売却で得た利益(売却益)から最大50万円を差し引ける制度です。年間の売却益が50万円以内であれば、利益の全額が控除によってなくなり、課税される所得が0円になります。結果として、所得税は発生しません。

たとえば、金の売却益が40万円だった場合。売却益40万円から特別控除50万円を差し引くと、課税所得は0円です。

もし売却益が70万円だった場合は、70万円から50万円を引いた残りの20万円が課税の対象となります。譲渡所得の特別控除は、同じ年にゴルフ会員権の売却益など、他に譲渡所得がなければ金の売却益だけで利用できます。

給与所得者で副収入20万円以下なら申告不要

会社員やパートなど、給与を受け取っている方は「20万円ルール」を覚えておきましょう。給与所得が2,000万円以下で、1か所の勤務先からのみ給与を受け取り、年末調整が行われている方が対象です。

金の売却益を含む「給与以外の所得(雑所得・譲渡所得など)」の合計が、年間20万円以下であれば、確定申告は不要です。たとえば、金の売却益が15万円で、他に副業などの収入がなければ、合計が20万円以下となるため確定申告は必要ありません。

ただし、これは所得税の申告が不要になるルールであり、住民税の申告は別途必要です。確定申告と住民税の申告は、異なる仕組みで行われます。そのため、20万円以下の所得がある場合でも、市区町村への住民税申告を忘れると延滞金が発生する可能性があります。なお、延滞税とは、税金を期限までに納めなかった場合に、納付が遅れた日数に応じて加算される利息のようなものです。

金製装飾品は売却価格30万円以下なら生活用動産として非課税

指輪やネックレスといった金製品の売却であれば、税金がかからない可能性があります。

普段の生活で使う動産(家具、什器、衣服など)は「生活用動産」という扱いです。

生活用動産を売却して得た利益は、所得税法で非課税と定められています。金の指輪や腕時計なども、1個または1組の売却価格が30万円以下であれば、生活用動産としての扱いになります。

たとえば、金のネックレスを28万円で売却した場合、売却価格が30万円未満です。そのため、たとえ利益が出ていたとしても税金はかかりません。しかし、同じネックレスが35万円で売れた場合は、30万円を超えるため生活用動産とは認められず、利益の全額が課税対象となります。インゴット(金の延べ棒)や金地金のように、明らかに投資目的で購入したものは、生活用動産の非課税対象にはなりません。

【シミュレーション付き】金売却の税額計算と長期譲渡の仕組み

税額は、金を保有していた期間によって大きく変わる仕組みになっています。本章では、具体的な数字を使ったシミュレーションで、保有期間による税額の違いを解説します。

短期譲渡と長期譲渡で税額が変わる

金の売却益にかかる税金は、金を保有していた期間で計算方法が変わります。売却した金を5年以内で保有していた場合の利益は「短期譲渡所得(たんきじょうとしょとく)」です。一方で、保有期間が5年を超える場合の利益は「長期譲渡所得(ちょうきじょうとしょとく)」と呼ばれます。

短期譲渡所得と長期譲渡所得の違いは、課税対象となる金額の計算方法です。長期譲渡所得では、利益の半分が課税対象となります。つまり、長く保有していた方が税制上、有利になる仕組みです。金の保有期間は、購入した日から売却した日までで計算します。

5年以内に売却した場合(短期譲渡所得)の計算例

5年以内に売却したときは以下の計算式で求められます。

- 金の購入価格(取得費):300万円

- 売却価格:400万円

- 売却手数料(売却費用):5万円

- 保有期間:3年

- 売却益を計算する

400万円(売却価格) - (300万円(取得費) + 5万円(売却費用)) = 95万円 - 特別控除を差し引く

95万円(売却益) - 50万円(特別控除) = 45万円

算出された45万円が、短期譲渡所得の課税対象となる金額です。金額がご自身の給与所得など、他の所得と合算されて最終的な所得税額が決まります。

5年超過後に売却した場合(長期譲渡所得)の計算例

次に、同じ条件で保有期間だけが長い場合の税金を計算します。

- 金の購入価格(取得費):300万円

- 売却価格:400万円

- 売却手数料(売却費用):5万円

- 保有期間:6年

- 売却益を計算する

400万円(売却価格) - (300万円(取得費) + 5万円(売却費用)) = 95万円 - 特別控除を差し引く

95万円(売却益) - 50万円(特別控除) = 45万円 - 課税対象額を半分にする

45万円 × 1/2 = 22.5万円

算出された22.5万円が、長期譲渡所得の課税対象となる金額です。短期譲渡と比較すると、課税される金額がちょうど半分になります。

取得費不明なら「概算取得費(5%)」で計算される

先祖から受け継いだ金や、購入時の領収書を紛失してしまった場合など、取得費が分からない状況も考えられます。

取得費が不明な状況では、「概算取得費(がいさんしゅとくひ)」というルールを使って計算します。概算取得費は、売却価格の5%を購入金額(取得費)とみなす方法です。

たとえば、金を400万円で売却したと仮定します。取得費は「400万円 × 5% = 20万円」になります。すると、売却益は「400万円 - 20万円 = 380万円」となり、大きな利益額が算出されてしまうのです。

実際の購入金額が20万円より高かったとしても、証明できなければ多額の税金を支払う結果になりかねません。つまり、購入時の書類が非常に大切なポイントになります。

金売却で使える効果的な節税対策4選

金の売却で税金の負担を軽くするためには、いくつかのポイントがあります。少しの工夫で手元に残る金額が大きく変わる場合もあるのです。効果的な4つの節税対策をご紹介します。

長期保有で長期譲渡所得として申告する

金を5年以上保有してから売却する方法は、基本的な節税対策です。金の保有期間が5年を超えると、売却益は「長期譲渡所得」として扱われます。長期譲渡所得の最大のメリットは、税金の計算対象となる金額が利益の半分になる点です。

たとえば、売却益から特別控除50万円を差し引いた後の金額が100万円だったとします。保有期間が5年以内(短期譲渡)なら100万円全てが課税対象です。一方、5年を超えていれば(長期譲渡)その半分の50万円だけが課税対象となります。

もし金の購入から4年半が経過しているなら、あと半年待ってから売却するだけで、税負担を大きく軽減できるのです。

複数年に分けて売却し、利益を分散させる

一度に全ての金を売却せず、複数年に分けて売ることも有効な手段です。金の売却益に対する50万円の特別控除は、1月1日から12月31日までの1年ごとに適用されます。年間50万円の控除枠を利用して、年間の利益が50万円以下になるように調整して売却すれば、税金の発生を抑えられます。

たとえば、合計120万円の利益が見込める金地金があるとしましょう。 1度に全て売却すると、控除後の70万円が課税対象です。

しかし、3年間に分けて毎年40万円ずつ売却すればどうでしょうか。各年の利益が50万円の控除内に収まるため、所得税はかかりません。計画的な売却が節税に繋がります。

ちなみに、同じ年に金以外の資産(骨董品など)を売却した場合、他の資産売却と合算されて50万円の特別控除が適用されます。

たとえば、金40万円+骨董品30万円=70万円となり、50万円を引いた20万円が課税対象となる点に注意が必要です。

購入時の領収書・証明書を必ず保管する

金を購入した際の金額を証明できる書類は、保管しておきましょう。売却益を計算する上で、取得費(購入金額)は税額を左右する根拠となります。取得費が正確にわかるかどうかで、最終的な税額が大きく変わることも珍しくありません。

もし領収書などを紛失して取得費が不明な場合、「概算取得費」というルールが適用されます。これは、売却価格の5%を取得費として扱う仕組みです。便利な制度ではありますが、実際の購入額より取得費が低く見積もられ利益が大きく計算されてしまう可能性があります。

領収書がない状態では、本来払う必要のない多額の税金を納めなければいけなくなります。

購入時の書類は、将来の売却まで大切に管理してください。

相続した金は3年以内に売却して特例を活用する

親などから金を相続し相続税を納めた場合は、特別な節税制度を利用できます。この制度は「相続税の取得費加算の特例」と呼ばれるものです。相続が始まった日の翌日から3年10か月以内に金を売却すると、支払った相続税の一部を取得費に加算できる仕組みになっています。

取得費が増額されると、計算上の利益(売却益)が減るため、結果として所得税を抑える効果があるのです。たとえば、相続した金の本来の取得費が200万円で、特例で加算できる相続税額が30万円だとします。申告の際には、取得費を合計230万円として計上できます。相続税の取得費加算の特例の適用を受けるためには、確定申告が必要です。

金の売却にかかる相続税・贈与税の基本

金を売るときだけでなく、親などから資産として受け継ぐ場面でも税金は関わってきます。

亡くなった方から財産を受け取る「相続」と、生きている方から財産をもらう「贈与」。それぞれの場面でかかる税金の種類は全く異なります。

売却時の税金と混同しないように、相続税と贈与税の基本的な仕組みをしっかりと理解しておきましょう。

相続で取得した場合は「相続税」

亡くなった親族などから金を遺産として受け取った場合、「相続税」の対象になる可能性があります。相続税は、金そのものに直接かかるわけではありません。亡くなった方が残した預貯金、不動産、有価証券、そして金といった全ての遺産の総額に対して課税されます。ただし、遺産総額が「基礎控除(きそこうじょ)」と呼ばれる非課税枠を下回る場合には、相続税はかからず、申告も不要です。

基礎控除額は以下の式で計算されます。

3,000万円 + (600万円 × 法定相続人の数)

法定相続人とは、法律で定められた遺産を相続する人のことです。たとえば、法定相続人が配偶者と子ども2人の合計3人だった場合。基礎控除額は「3,000万円 + (600万円 × 3人) = 4,800万円」。遺産の総額が4,800万円以内であれば、相続税の心配はありません。

贈与で取得した場合は「贈与税」

親や祖父母などが生きている間に金をもらった場合、「贈与税」がかかる可能性があります。

贈与税は、1人の人が1月1日から12月31日までの1年間にもらった財産の合計額が、110万円の基礎控除額を超える場合に申告と納税が必要です。110万円の非課税枠は、もらった側(受贈者)一人ひとりに対して適用されます。

たとえば、今年父親から100万円相当の金をもらい、他に誰からも贈与を受けていなければ、合計額が110万円以下のため贈与税はかかりません。もし父親から150万円相当の金をもらった場合は、基礎控除を超えた40万円(150万円 - 110万円)が課税対象となります。納税義務があるのは、財産をあげた側ではなく、もらった側である点も覚えておきましょう。

金の売却と確定申告に関する必須知識

金の売却で一定以上の利益が出た場合、確定申告が必要です。確定申告とは、1年間の所得を計算して国に報告し、納めるべき税額を確定させるための手続きを指します。

手続きと聞くと難しく感じるかもしれませんが、申告が必要になる基準や流れをあらかじめ知っておけば、慌てることはありません。

本章では、確定申告の基本と手続きのリスクについて解説します。

売却益が50万円を超えたら申告が必要

金の売却による年間の利益が50万円を超えた場合、原則として確定申告をしなければなりません。ただし、給与所得者で他に確定申告が必要な事由がない場合は、給与等以外の所得が20万円以下なら申告不要です。

譲渡所得には年間50万円の特別控除があるため、売却で得た利益(売却益)が控除額を超えると課税対象の所得が発生します。たとえば、年間の売却益が80万円だった場合、特別控除50万円を差し引いた30万円が課税所得となり、申告が必要です。

売却益が40万円であれば、特別控除の範囲内に収まるため所得は0円となります。金の売却だけが理由であれば、確定申告は必要ありません。ただし、給与所得者の場合は注意が必要です。

通常、金の売却益が50万円以下で、給与等以外の所得が合計20万円以下であれば、確定申告は不要です。しかし、医療費控除やふるさと納税などの理由で確定申告を行う場合は、50万円以下の金の売却益であっても申告書に記載する必要があります。

確定申告で準備すべき必要書類と手続きの流れ

確定申告は、決められた期間内(毎年2月16日から3月15日までの間)に必要書類を揃えて税務署に提出します。

- 確定申告書:国税庁のウェブサイトや税務署で入手できます。

- 本人確認書類:マイナンバーカード、または通知カードと運転免許証など。

- 金の取引に関する書類:売却時に買取業者から受け取る「支払調書」や、購入時の金額がわかる領収書など。

- その他所得の証明書類:会社員の場合は勤務先から発行される「源泉徴収票」など。

- 銀行口座がわかるもの:通帳や銀行カードなど

- 上記の必要書類を準備。

- 国税庁のウェブサイト「確定申告書等作成コーナー」などを利用して申告書を作成。

- 完成した申告書を、原則翌年の2月16日から3月15日までの間に税務署へ提出。

- 提出方法は、インターネット経由のe-Tax、郵送・税務署への直接持参など。

書類さえそろっていれば、手続き自体はウェブサイトの案内に従って進めることが可能です。

確定申告をしない場合のリスク

申告義務があるにもかかわらず確定申告を怠ると、ペナルティとして本来の税金に加えて余分な税金を支払うことになります。申告をしなかった場合、「無申告加算税」が課されるでしょう。この無申告加算税は、税務調査の通知のタイミングにより異なります。納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合で計算された金額が追加されます。

さらに、定められた納付期限に遅れると、利息に相当する「延滞税」も発生しかねません。もし、意図的に利益を隠したと判断されると、「重加算税(最大40%)」が課される可能性もあるのです。

ちなみに、買取業者は1度に200万円を超える金の取引があった場合、税務署へ売却者の氏名や取引金額を記載した「支払調書」を提出する義務があります。高額な取引は税務署が把握しているのです。「申告しなくてもばれない」という考えは通用しません。

金の売却と税金に関するよくある質問

金の売却と税金について、多くの方が抱く疑問は共通しています。ここでは、具体的な状況を想定したよくある質問をQ&A形式でまとめました。

Q.金地金(インゴット)とジュエリーでは、税金の計算方法に違いがありますか?

A.税金の基本的な計算方法に違いはありません。ジュエリーは「生活用動産」に該当する場合がありますが、金地金は投資用資産として常に課税対象です。金地金(インゴット)や金の延べ棒は、投資用資産と見なされます。

売却して利益が出た場合、年間50万円の特別控除が設けられていますが、売却益が50万円を超える場合は課税対象です。短期譲渡所得(所有期間5年以内)の場合は売却益全額が課税され、長期譲渡所得(所有期間5年超)の場合は売却益の50%が課税対象となります。

一方、金の指輪やネックレスといったジュエリーは、通常「生活用動産」として扱われます。1個または1組の売却価格が、30万円以下であれば非課税です。ただし、売却価格が30万円を超える場合は、生活用動産とは認められません。売却益は、課税対象となります。

また、ジュエリーの場合でも、年間50万円の特別控除が適用されるため、売却益が50万円以下であれば課税されません。

Q.金を売却した際、扶養に入っている場合(主婦・学生など)扶養控除に影響しますか?

A.はい、売却益の金額によっては、扶養から外れる可能性があります。扶養には、税金の「扶養控除」と健康保険の「扶養」の2種類があり、基準が異なります。

- 合計所得金額:58万円以下(2024年分以前は48万円以下、2027年以降に一律58万円に統一予定)

- 給与のみの場合の年収:123万円以下(2024年分以前は103万円以下)

※2025年分以降の適用となりますが、2025年・2026年のみ、低所得者には最大95万円まで控除が拡大される段階的措置が導入されます。2027年分以降は一律58万円に統一される予定です。

金の売却益は、利益から特別控除50万円を引いた金額が所得額となります。保有期間が5年を超える場合は、この所得額がさらに半分になる仕組みです。計算した所得が上記の基準を超えると、扶養から外れます。

年間収入130万円が基本的な基準ですが、以下の点に注意が必要です。

- 協会けんぽは「継続的な収入」で判定し、一時的な譲渡所得は扶養判定に含まない傾向

- 健康保険組合や協会けんぽなど、加入先ごとに判定基準が異なる

- 一時的な譲渡所得については、扶養から外れない扱いをする場合もある

詳しくは加入している健康保険に直接確認するのをおすすめします。

Q.金を複数回に分けて売却した場合、税金の計算はどのように合算されますか?

A.同じ年の売却益は、すべて合算して計算します。

譲渡所得の特別控除50万円は、1回の取引ごとではありません。1月1日から12月31日までの1年間の合計利益に対して1度だけ適用されます。

たとえば、5月に30万円の利益、10月に40万円の利益が出たとしましょう。年間の合計利益は70万円です。合計利益70万円から特別控除50万円を差し引いた、残りの20万円が課税対象の所得となります。

Q.購入時の領収書を紛失した場合、取得費を証明する他の方法はありますか?

A.クレジットカード明細は、支出の証拠になりますが、それだけでは経費の証拠として認められない場合が多いです。

購入金額を証明する責任は、納税者本人にあります。領収書がなくても、購入当時に代金を支払った事実が客観的にわかるものであれば、税務署に認められる場合があります。

たとえば、購入店の顧客台帳の記録なども有効な資料です。どうしても証明できない場合は、売却価格の5%を取得費とみなす「概算取得費」で計算します。

Q.金地金を売却した際、買取店から税務署へ情報がいくことはありますか?

A.はい、200万円を超える取引では、買取店から税務署へ情報が提供されます。

買取業者は、1度の取引で金地金やプラチナ地金を200万円を超えて買い取った場合、「支払調書」を税務署に提出しなければなりません。

支払調書には、売却者の氏名や住所・取引金額などが記載されます。つまり、高額な取引は税務署が把握しています。

申告漏れは後から指摘される可能性があるため、あらかじめ申告しておくのが安心です。

Q.金の売却益と、給与所得(本業の収入)の損益通算は可能ですか?

A.いいえ、金の売却で出た損失を給与所得から差し引く「損益通算」はできません。

金は「生活に通常必要ではない資産」と判定されるため、金の売却で出た損失は給与所得など他の所得と損益通算することは認められていません。

ただし、同じ「生活に通常必要ではない資産」同士であれば、利益と損失を相殺できます。たとえば、同じ年に金の売却で利益が出て、ゴルフ会員権の売却で損失が出た場合、お互いを相殺することは可能です。

金の損失は他の所得との損益通算が認められない上、翌年以降に損失を繰り越すこともできません。そのため、収益が発生した年の譲渡所得の結果内でのみ相殺できます。

Q.仏具や記念メダルなどの金製品を売却した場合も、税金はかかりますか?

A.売却価格によります。金の仏具や記念メダルなどは、日常的に使う宝飾品とは異なります。1点または1組の売却価額が30万円以下の場合、利益があっても原則として非課税です。

ただし、1点の売却価額が30万円を超える金製品は、貴金属に該当するため、譲渡所得として課税の対象となる可能性があります。売却益が年間50万円の特別控除を超えれば、確定申告が必要です。ただし、1点30万円以下の売却であれば申告の必要がありません。

Q.金積立を解約して売却した場合も、通常の金地金売却と同じ税金がかかりますか?

A.はい、同じように譲渡所得として税金がかかります。金積立を解約して現金で受け取る場合、積み立てた金を売却した場合と同じ扱いになります。毎月積み立てた総額が取得費となり、受け取った金額との差額が利益(売却益)です。

金の保有期間は積立ごとに異なりますが、管理会社発行の取引報告書などでチェックできます。保有期間が5年を超えていれば、長期譲渡所得として税制上有利になる点も同じです。

Q.金売却による税金で、住民税はいつ・どのように支払うことになりますか?

A.確定申告をした翌年の、6月頃から支払いが始まります。所得税の確定申告を行うと、申告情報がお住まいの市区町村に共有されます。申告内容を基に住民税が計算され、翌年度の納税額が決まる仕組みです。

会社員の方であれば、多くは毎月の給与から天引き(特別徴収)されます。自営業の方や、給与天引きを選択しない場合は、市区町村から送られてくる納税通知書を使って、年4回に分けて自分で納付(普通徴収)します。

Q.金地金を法人名義で売却した場合、個人売却と比べて税金はどうなりますか?

A.税金の計算方法が、全く異なります。個人が売却した利益は「譲渡所得」ですが、法人が売却した利益は、「法人所得」の一部として扱われます。法人所得は、事業全体の他の利益や損失と合算され、合計額に対して法人税がかかる仕組みです。

個人売却で適用される50万円の特別控除や、保有期間5年超で税負担が半分になる長期譲渡所得の仕組みは、法人にはありません。利益はそのまま法人の所得となります。

まとめ

金の売却で利益が出た場合、税金に関する正しい知識が手元に残る金額を大きく左右します。金はいつの時代も価値が認められる安定した資産です。しかし、税金の仕組みを理解せずに売却すると、本来払う必要のない税金を納めることにもなりかねません。

近年、金の価格は歴史的な高値圏で推移しており、売却を検討するにはいいタイミングです。大切な資産を少しでも有利な条件で手放すためには、まず現在の価値を正確に知るのが第一歩です。

高価買取「おたからや」では、金に関する専門知識と豊富な査定経験を持つ査定士が、お客様のお品物の価値を丁寧に見極めます。売却に関するご相談も承りますので、まずはお気軽に無料査定をご利用ください。

「おたからや」での金の参考買取価格

ここでは、「おたからや」での金の参考買取価格を紹介します。

2026年02月20日09:30更新

※上記の買取価格はあくまで参考価格であり、市場の動向、今日の金1gあたりの買取価格相場表

金のレート(1gあたり)

インゴット(金)27,146円

+168円

24金(K24・純金)26,929円

+167円

23金(K23)25,897円

+160円

22金(K22)24,757円

+153円

21.6金(K21.6)24,160円

+150円

20金(K20)22,097円

+137円

18金(K18)20,332円

+125円

14金(K14)15,745円

+98円

12金(K12)12,216円

+76円

10金(K10)10,913円

+68円

9金(K9)9,800円

+61円

8金(K8)7,275円

+45円

5金(K5)3,529円

+22円

付属品の有無などによって実際の査定額が変動する場合があります。

※土日・祝日を除く前営業日の日本時間9:30の価格と比較

金の売却で税金を考えるときは、まず「売却価格」を正確に把握することが大切です。

査定額は、インゴットであれば金の純度と重量、当日の金相場が基本となります。ジュエリーの場合は、地金の価値に加えてブランドの人気度やデザイン性、付属する宝石の品質も評価の対象です。

また、仏具や金貨といったお品も、骨董的価値や収集家からの需要を査定額に反映させます。

- おたからや査定員のコメント

「金の売却は税金が複雑で……」と、ご相談前から不安に思われるお客様も少なくないのが現状です。税金を考えるときは、まずお持ちの金が今どれくらいの価値を持つのかを知ることが大切です。地金の価値に加え、デザインやブランドの評価、歴史的要素までも踏まえて査定を行うのが私たちの強みです。

たとえば、同じ金製品でも宝飾品か、投資用の地金かで税務上の扱いが変わる可能性があります。判断の基礎となる正確な価値を、私たち専門の査定士が丁寧にお伝えします。「税金がかかるかわからない」といったお品物でも、まずは価値を確かめるために、お気軽にご相談ください。

金の買取なら「おたからや」

金の売却と税金に関するお悩みは、高価買取「おたからや」にご相談ください。インゴットやジュエリーに限らず、デザインが古いものや付属品が揃っていない金製品、壊れたアクセサリーまで幅広く受け付けています。

「おたからや」には金や貴金属に関する専門知識を持つ査定士が在籍しており、一点ずつ丁寧に確認しています。創業以来、全国に約1,660店舗以上を展開し、51カ国との取引実績を持つことから、信頼できる買取店として多くのお客様に選ばれてきました。

また、最新の金相場や市場の動向を常にチェックし、適正かつ高い査定額のご提示につなげています。さらに、店頭だけでなく、出張買取やオンライン査定もすべて手数料はかかりません。ご自身の適した方法で気軽にご相談ください。

おたからやの金買取

査定員の紹介

伊東 査定員

-

趣味

ショッピング

-

好きな言葉

有言実行

-

好きなブランド

ハリーウィンストン

-

過去の買取品例

おりん、インゴット

初めまして。査定員の伊東と申します。 おたからやでは金の買取をする際に、今日の金の1gの買取相場を基に、デザイン性などをプラスで評価して高価買取を行っております。過去に1万点以上の査定をさせていただきましたが、とても多くのお客様に想像以上の金額になったと喜んでいただきました。また、おたからやでは、すべての店舗に比重計を完備しているため、金の含有量を正確に測定することができます。 金額はもちろんのこと、接客も最高のおもてなしができるように心がけております。私共はお品物だけではなくお客様一人ひとりの思いに寄り添い満足して帰っていただけるように丁寧な説明を致します。誠心誠意対応させていただきますので、是非おたからやのご利用をお待ちしております。

その他の査定員紹介はこちら金を高く売るためのコツは、「金の価格が高いときに売ること」と「高値で買い取ってくれる専門店に売ること」です。金の価格は現在非常に高騰しているため、売却にはベストなタイミングといえます。

金の高価買取はおたからやにお任せください。

関連記事

タグ一覧

- #4℃

- #A.ランゲ&ゾーネ

- #GMTマスター

- #IWC

- #K10(10金)

- #K14(14金)

- #K22(22金)

- #K24(純金)

- #MCM

- #Van Cleef & Arpels

- #アクアノート

- #アクアマリン

- #アメジスト

- #アルハンブラ

- #アルマーニ

- #アンティーク時計

- #イエローゴールド

- #インカローズ

- #ヴァシュロンコンスタンタン

- #ヴァレンティノ

- #ヴァンクリーフ&アーペル

- #エアキング

- #エクスプローラー

- #エメラルド

- #エルメス

- #エルメス(時計)

- #オーデマ ピゲ

- #オパール

- #オメガ

- #お酒

- #ガーネット

- #カイヤナイト

- #カルティエ

- #カルティエ(時計)

- #グッチ

- #グリーンゴールド

- #クロエ

- #クロムハーツ

- #クンツァイト

- #ケイトスペード

- #ケリー

- #コーチ

- #ゴヤール

- #サファイア

- #サブマリーナー

- #サマンサタバサ

- #サンローラン

- #シードゥエラー

- #ジェイコブ

- #シチズン

- #シトリン

- #ジバンシィ

- #ジミーチュウ

- #ジャガールクルト

- #シャネル

- #シャネル(時計)

- #ジュエリー

- #ジュエリー買取

- #ショーメ

- #ショパール(時計)

- #スカイドゥエラー

- #スピネル

- #スフェーン

- #セイコー

- #ゼニス

- #セリーヌ

- #その他

- #ターコイズ

- #ターノグラフ

- #ダイヤモンド

- #タグ・ホイヤー

- #タンザナイト

- #チェリーニ

- #チューダー

- #ディオール

- #ティソ

- #デイデイト

- #デイトジャスト

- #デイトナ

- #ティファニー

- #ティファニー

- #トリーバーチ

- #トルマリン

- #ノーチラス

- #バーキン

- #バーバリー

- #パテック フィリップ

- #パネライ

- #ハミルトン

- #ハリーウィンストン

- #ハリーウィンストン(時計)

- #バレンシアガ

- #ピーカブー

- #ピアジェ

- #ピコタン

- #ピンクゴールド

- #フェンディ

- #ブライトリング

- #プラダ

- #プラチナ

- #フランクミュラー

- #ブランド品

- #ブランド品買取

- #ブランド時計

- #ブランパン

- #ブルガリ

- #ブルガリ(時計)

- #ブレゲ

- #ペリドット

- #ボーム&メルシェ

- #ボッテガヴェネタ

- #ポメラート

- #ホワイトゴールド

- #マークジェイコブス

- #マトラッセ

- #ミュウミュウ

- #ミルガウス

- #メイプルリーフ金貨

- #モーブッサン

- #ヨットマスター

- #リシャールミル

- #ルイ・ヴィトン

- #ルビー

- #レッドゴールド

- #ロエベ

- #ロレックス

- #ロンシャン

- #ロンジン

- #出張買取

- #地金

- #宝石・ジュエリー

- #宝石買取

- #時計

- #珊瑚(サンゴ)

- #相続・遺品

- #真珠・パール

- #色石

- #財布

- #金

- #金・プラチナ・貴金属

- #金アクセサリー

- #金インゴット

- #金の純度

- #金価格・相場

- #金歯

- #金縁メガネ

- #金貨

- #金買取

- #銀

- #銀貨

- #香水

知りたくありませんか?

「おたからや」が

写真1枚で査定できます!ご相談だけでも大歓迎!

金・インゴット買取

金・インゴット買取 プラチナ買取

プラチナ買取 金のインゴット買取

金のインゴット買取 24K(24金)買取

24K(24金)買取 18金(18K)買取

18金(18K)買取 バッグ・ブランド品買取

バッグ・ブランド品買取 時計買取

時計買取 宝石・ジュエリー買取

宝石・ジュエリー買取 ダイヤモンド買取

ダイヤモンド買取 真珠・パール買取

真珠・パール買取 サファイア買取

サファイア買取 エメラルド買取

エメラルド買取 ルビー買取

ルビー買取 喜平買取

喜平買取 メイプルリーフ金貨買取

メイプルリーフ金貨買取 金貨・銀貨買取

金貨・銀貨買取 大判・小判買取

大判・小判買取 硬貨・紙幣買取

硬貨・紙幣買取 切手買取

切手買取 カメラ買取

カメラ買取 着物買取

着物買取 絵画・掛け軸・美術品買取

絵画・掛け軸・美術品買取 香木買取

香木買取 車買取

車買取 ロレックス買取

ロレックス買取 パテックフィリップ買取

パテックフィリップ買取 オーデマピゲ買取

オーデマピゲ買取 ヴァシュロン コンスタンタン買取

ヴァシュロン コンスタンタン買取 オメガ買取

オメガ買取 ブレゲ買取

ブレゲ買取 エルメス買取

エルメス買取 ルイ・ヴィトン買取

ルイ・ヴィトン買取 シャネル買取

シャネル買取 セリーヌ買取

セリーヌ買取 カルティエ買取

カルティエ買取 ヴァンクリーフ&アーペル買取

ヴァンクリーフ&アーペル買取 ティファニー買取

ティファニー買取 ハリー・ウィンストン買取

ハリー・ウィンストン買取 ブルガリ買取

ブルガリ買取 グッチ買取

グッチ買取

ご相談・お申込みはこちら

ご相談・お申込みはこちら