初心者のための金投資ガイド|基礎知識から始め方・注意点まで徹底解説

※下記の画像は全てイメージです

「金投資に興味があるけれど、何から始めればいいかわからない……」「初心者でも失敗しにくい金の買い方を知りたい」とお悩みではありませんか。

金は紙の証券と異なり、世界中で価値が認められる実物資産です。インフレや経済危機の際にも価値が下がりにくいとされ、「守りの資産」として多くの投資家から支持されています。

本記事では、金投資の基本的なしくみから、現物・純金積立・ETFといった投資方法の違い、初心者が失敗しないためのコツまでを徹底解説します。これから資産運用を始めたい方、家計の資産を守りたい方は、ぜひ最後までご覧ください。

Contents

- 金投資とは

- 金投資のメリットとは

- 金投資のデメリット

- 金投資の種類と選び方

- 金投資で失敗しないためのコツ

- 金投資と他の投資商品の違いを比較

- 金相場の現状と投資時の心構え

- 金投資に関するよくある質問

- Q. 金投資は初心者でも始められますか?

- Q. 金投資を始めるのに必要な資金はいくらですか?

- Q. 純金積立とETFはどちらがおすすめですか?

- Q. 金投資で損をするリスクはありますか?

- Q. 金の価格はなぜ変動するのですか?

- Q. 金投資のベストな購入タイミングはいつですか?

- Q. 金投資はどのくらいの期間保有すべきですか?

- Q. 金投資はポートフォリオの何%くらいが適切ですか?

- Q. ETFとはどのような商品ですか?

- Q. 現物の金とETFはどちらが有利ですか?

- Q. 金投資で確定申告は必要ですか?

- Q. 金の売却益にかかる税金はいくらですか?

- Q. 金投資でNISAは使えますか?

- Q. 純金積立の手数料はどのくらいかかりますか?

- Q. 金投資は円安・円高の影響を受けますか?

- Q. 金投資で毎月積み立てるメリットは何ですか?

- Q. 金投資と株式投資はどちらを優先すべきですか?

- Q. 金投資は老後資金の準備に向いていますか?

- Q. 金の現物を売却するときの注意点は何ですか?

- Q. 金投資を始める前に知っておくべきことは何ですか?

- まとめ

- 「おたからや」での「金」の参考買取価格

- 「金」の買取なら「おたからや」

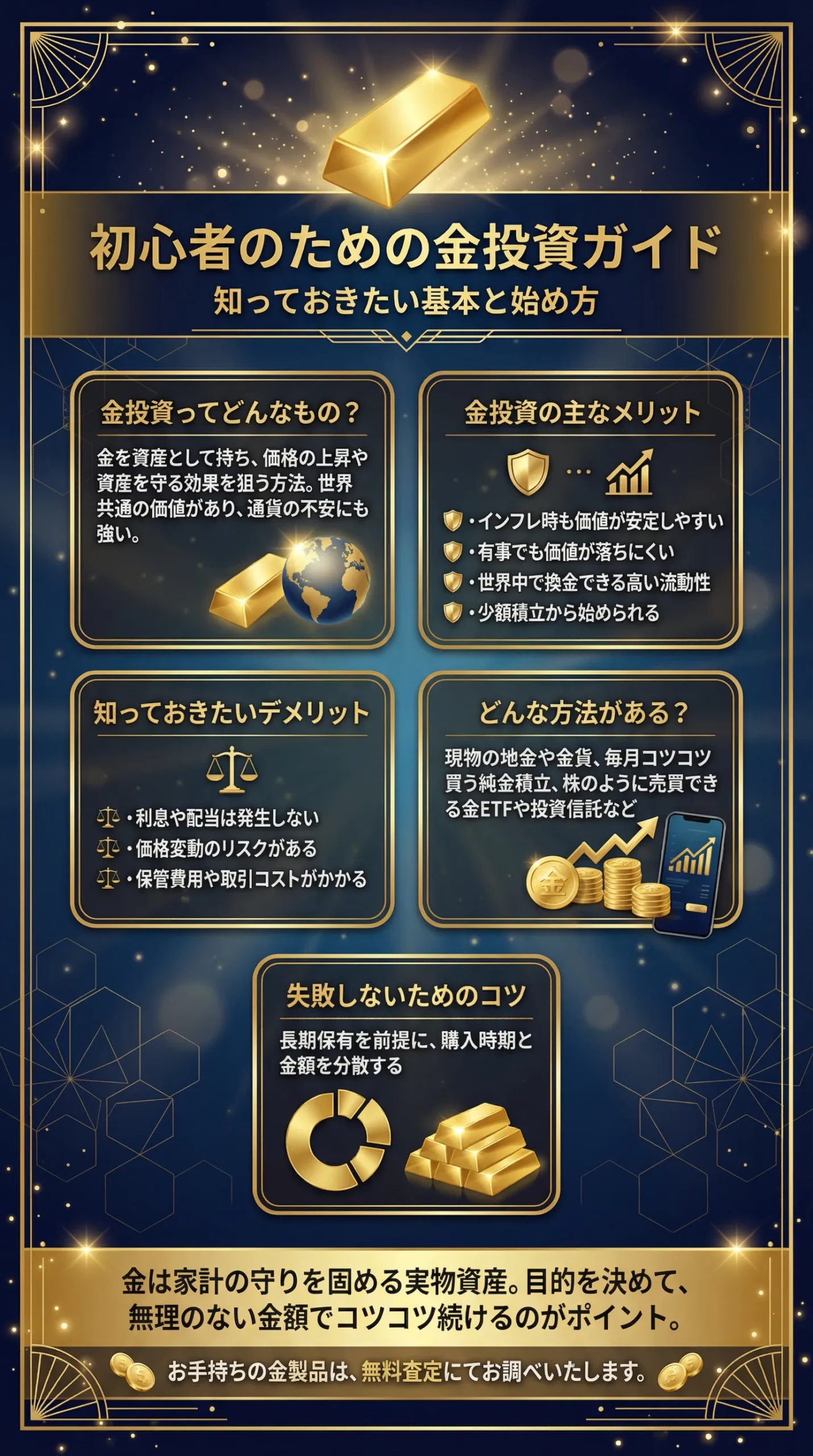

金投資とは

金投資とは、貴金属である金を購入・保有し、価格上昇による値上がり益や資産防衛効果を狙う投資方法です。金は紙の証券と異なり、世界中で価値が認められる実物資産です。また、信用不安や通貨変動に強いとされる特性も持っています。

金投資の基本的な考え方は、長期にわたって保有し、資産の目減りを防ぐことにあります。金投資の主な方法は、以下の3種類に分けられます。

| 投資方法 | 特徴 | 最低投資額の目安 | 保管の手間 |

| 現物(地金・金貨) | 手元に実物を保有できる安心感がある | 数万円~ | 貸金庫・耐火金庫が必要 |

| 純金積立 | 毎月自動購入でコツコツ積み上げられる | 月1,000円~ | 運営会社が保管 |

| ETF・投資信託 | 証券口座で株式のように売買できる | 数千円~ | 保管不要 |

自分の投資目的と予算に合わせて、複数の方法を組み合わせることも有効です。金は利息や配当を生まない資産です。そのため、「なぜ金を持つのか」「資産全体のなかでどのような役割を期待するのか」を事前に整理しておくと、相場変動時にも判断がぶれにくくなります。

金投資を検討中の方は、まず金の現在価格を把握しておきましょう。

- 関連記事はこちら

・金投資の方法を徹底解説!現物・純金積立・ETFの違いとメリット・デメリット

金投資のメリットとは

金投資には、株式投資や債券投資にはない独自のメリットがあります。それぞれ詳しく見ていきましょう。

インフレの際も価値が安定しやすい

金価格は通貨の購買力が低下するインフレ局面で上昇しやすい傾向があります。物価上昇によって実質価値が目減りする預貯金や債券に対し、金が値上がりすることで損失を補う働きをする場合があります。

金は供給量が急増しにくいため、中央銀行が市場にお金を大量に供給する金融緩和や、政府が支出を増やす財政拡大によって通貨の流通量が増えても、金の総量は大きく変わりません。そのため、通貨価値が薄まる局面でも、金の相対的な希少性は保たれやすいとされています。

実際に、1970年代のオイルショック、2000年代のコモディティ価格高騰、2020年代のコロナ禍後の物価上昇局面において、金価格は上昇し、長期保有者の購買力を守る場面が見られました。

- 関連記事はこちら

・インフレと金価格の関係を徹底解説|価格上昇の背景・仕組み・売却ポイントまでご紹介

有事の際にも価値が落ちにくい

地政学リスクや金融システム不安が高まると、株式・債券から金へ資金が逃避する傾向があります。

2008年のリーマンショック(世界的な金融危機)では株価が大幅に下落しました。一方、金も一時的に下落したものの早期に回復し、ポートフォリオ全体の損失を和らげるクッションになりました。

ロシアとウクライナの紛争やパンデミック初期でも金需要は急増し、国境を越えて換金できる資産として信頼を集めました。

金は株式などのリスク資産と逆相関(一方が上がると他方が下がる傾向)になりやすい性質を持っています。そのため、複数の資産を組み合わせた運用全体(ポートフォリオ)の値動きを安定させる分散効果を高める要素となります。

- 関連記事はこちら

・有事の金とは?その意味と資産形成に加えるべき投資の理由を徹底解説

通貨分散による為替リスク軽減ができる

金は国際市場でドル建てで取引されるため、日本の投資家が金を保有すると、円安局面では円換算の評価額が上昇し、円高局面では抑えられます。

つまり、金を持つこと自体が円以外の通貨に資産を分散させることと同様の効果を持ち、為替変動リスクの軽減につながります。

それでいて、外貨預金のように為替スプレッド(売値と買値の差)や金利差調整コスト(スワップポイントなど)は発生しません。

世界共通の高い流動性がある

ロンドンやニューヨーク、チューリッヒなど主要取引所で24時間売買が行われています。現物地金・ETF・純金積立のいずれも国際的な金価格に連動して価格が決まるため、どの手段で保有しても同じ金相場の動きを反映します。

店舗やネット証券で比較的すぐに換金できるため、急な資金需要にも対応しやすい点が特徴です。金は流動性リスク(売りたいときに売れないリスク)が低い実物資産であり、緊急時でも現金化しやすい点が、原油や穀物など他のコモディティより優れています。

希少性が高く長期的に価値が保たれやすい

地球上でこれまでに採掘された金の総量は、オリンピック競技用プール約4杯分に相当するとされています(World Gold Councilの推計)。年間の新規採掘量も限られており、供給が急増しにくい構造です。

金は化学的に安定で腐食しにくく、廃棄されずに繰り返し再利用されます。新たに採掘される量が限られるうえ、既存の金も市場に残り続けるため、希少性が保たれやすい構造になっています。

さらに、中央銀行も外貨準備として金を保有しており、需給バランスが大きく崩れにくい点が長期保有の安心材料となります。

発行体の信用リスクに左右されない

株式は発行企業の業績に、債券は発行体の信用力に価値が左右されます。一方、金は誰かの負債を裏付けとしない、金自体が価値を持つ資産です。

金は発行体の破綻やデフォルト(債務不履行)の影響を受けず、金融システム全体が動揺しても価値が直接毀損しにくいとされています。

このように、金は取引相手の破綻や債務不履行によって価値が毀損するリスク(カウンターパーティリスク)を負わない資産です。そのため、ポートフォリオ全体の信用リスクを軽減する役割を果たします。

少額積立で始めやすい

純金積立やETF(上場投資信託)は月1,000~3,000円程度から購入可能です。ドルコスト平均法(毎月一定額を購入することで取得単価を平準化する方法)を活用すれば、価格変動の影響を抑えられます。

純金積立やETFは現物の地金と比べて保管の手間がかからず、盗難リスクも低い点が特徴です。スマートフォンの証券アプリから手軽に購入・売却できる点も魅力です。

長期で少しずつ保有量を増やしたい初心者にとって、始めやすい方法です。

- 関連記事はこちら

・金を売却しても税金がかからない方法とは?知らないと損する節税ポイントを徹底解説

- おたからや査定員のコメント

金は資産全体の5~10%程度を目安に配分すると、ポートフォリオ全体の値動きを抑える「保険」のような役割を果たします。ETFや少額積立なら保管の手間もかからず、始めやすい方法です。現物の金地金を売却した場合、年間50万円までの譲渡益は特別控除の対象で非課税となるため、売却時期を分散して非課税枠を活かす工夫も有効です。まずは少額から始めて、長期的にコツコツ積み上げていくことをおすすめします。

金投資のデメリット

金は通貨の信用不安時に価値が注目されやすい一方、保有しているだけでは利息も配当も生みません。収益源は売買差益に限られ、相場急変や為替変動で思わぬ損失が生じる恐れもあります。

さらに、現物なら保管費用、金融商品なら信託報酬といったコストが継続的に発生します。こうした特徴を理解したうえで、投資の目的や期間に合う方法を選ぶことが大切です。

利息・配当が得られない

金は株式や債券と異なり、保有していてもキャッシュフローを生みません。値上がり益のみに依存するため、短期で価格が横ばいで推移した場合は利益を得にくくなります。

配当や利息(インカムゲイン)がないため、金利上昇局面では預金や債券と比べて相対的にリターンが見劣りする場合があります。金を保有する代わりに他の資産で得られたはずの利益、いわゆる機会費用を意識した資産配分が大切です。

価格が横ばいで推移する期間でも、金は有事やインフレ時の備えとして機能します。その役割を理解したうえで、他の資産とのバランスを見ながら金の比率を調整しましょう。

価格変動リスクがある

金相場は以下のような複合要因で変動します。

- 地政学リスク:紛争や政治的緊張が市場を不安定にする要因

- 中央銀行の動向:各国中央銀行による金の売買や金融政策の変更

- 為替水準:ドル高・ドル安が金のドル建て価格に与える影響

短期的には投機マネーの流入で急騰・急落が起こりやすく、感情に左右されると高値で買ってしまったり、慌てて売却する狼狽売りにつながったりすることがあります。

チャート(価格推移のグラフ)だけで売買タイミングを判断するのではなく、長期保有の目的と売却の目安となる価格を事前に決めておくことが大切です。また、ポートフォリオの一部として長期保有を基本とし、頻繁な売買を避けることでリスクを抑えられます。

- 関連記事はこちら

・金投資のリスクやデメリットとは?初心者が知るべきメリットや危険性・注意点を徹底解説

保管費用・取引コストが重い

現物の地金やコインを保有する際の継続コストは以下の通りです。

- 銀行貸金庫の利用料:安全な保管場所を確保するための費用

- 保険料:盗難や災害に備えるための補償費用

購入時と売却時にはスプレッドが存在し、手数料を含めると表面価格より実質的な取得原価が高くなる点に注意しましょう。

ETFや純金積立でも信託報酬や売買手数料がかかり、長期保有では複利的にリターンを圧迫します。年間コストを差し引いた実質利回りで比較し、目的に合った商品を選んでください。

盗難・災害への備えが必要になる

現物を自宅で保管する場合、以下のリスクがあります。

- 盗難:侵入者による持ち去り

- 火災:焼失や熱による変形・損傷

- 地震:建物倒壊や紛失による所在不明

一般的な家財保険では、30万円を超える貴金属は契約時に「明記物件」として個別に申告しなければ補償の対象にならない場合があります。また、金地金は商品の性質上、保険適用に制限がかかるケースもあるため、補償範囲や適用条件は保険会社へ事前に確認してください。

銀行の貸金庫を利用する場合も、営業時間内しか取り出せないなどの制約があります。災害時にどう持ち出すか、相続時に所在をどう伝えるかなど、管理方法を事前に決めておくと安心です。

税制と手数料を総合評価する必要がある

金の譲渡益は課税対象となり、投資方法によって税率や扱いが異なります。保有期間が5年以下の場合、譲渡益の全額が課税対象となり、所得税・住民税を合わせた税負担が重くなります。

売却時期を複数年に分けて年間の譲渡益を50万円以下に抑えるなど、税負担を軽減する工夫が有効です。

また、信託報酬や保管料といったコストを年率で把握し、税引き後のリターンを基準に投資判断を行うと、実質的な収益の目減りを防ぎやすくなります。

金投資の種類と選び方

金投資には現物の地金・金貨、純金積立、ETFや投資信託など複数の手段があります。資金規模や保管の負担、流動性、手数料、為替の影響が異なるため、仕組みを理解することが重要です。

投資の目的(資産保全・積立・機動的な売買)と期間、許容できるリスクの大きさを軸に優先順位を決め、複数の手段を組み合わせると判断が安定します。

「どの方法を優先するか」「いくらまで投資するか」「何年保有するか」といった基準を書き出しておくと、迷ったときに判断しやすくなります。

現物取引

現物の金は地金(インゴット)や各国の地金型金貨を購入して保有する方法です。手元に実物が残る安心感があり、世界的に換金先が広い点も利点です。

購入先は貴金属専門店や地金商など信頼できる業者を選び、刻印や品位証明書で真贋(本物かどうか)を確認してください。

地金や金貨は、金そのものの価格に加工費(プレミアム)や販売手数料が上乗せされるため、ETFや純金積立と比べて総コストが高くなりやすい点に注意してください。

保管場所は自宅の耐火金庫や銀行の貸金庫などを比較検討し、盗難や災害への備えを整えましょう。売買時は、買取価格と販売価格の差(スプレッド)や査定基準を確認しておくと安心です。刻印や品位証明書、購入時の明細は売却時の重要資料なので、大切に保管してください。

長期保有を前提に、コストと管理の手間を考慮して検討しましょう。

金のインゴットを売却したい場合は、現在の買取価格をご確認ください。

純金積立

純金積立は、毎月一定額で金を自動購入する方法です。少額から始めやすく、価格が高いときは少量、安いときは多めに買う仕組みになっています。この仕組みはドルコスト平均法と呼ばれ、購入単価を平準化できるのが特徴です。

口座開設や積立設定の手続きは比較的簡単で、毎月の自動引き落としで着実に保有量が増えていきます。

純金積立の注意点となるコストは以下の通りです。

- 積立手数料:毎月の購入時に発生する費用

- 売却手数料:換金時にかかる費用

- 加工費・送料:現物受け取り時に別途発生する場合がある

解約や売却時の手数料、最小取引単位、税金の扱いをあらかじめ確認しておくと安心です。積立額は途中で変更でき、家計に余裕があるときに増額することも可能です。長期の資産形成に向いており、目標金額と期間を先に決めておくと継続しやすくなります。

- 関連記事はこちら

・純金積立は初心者でも始めやすい?月1,000円から始める金投資の基礎知識と注意点

ETF・投資信託

ETF(上場投資信託)や金関連の投資信託は、証券口座から株式のように取引できる金融商品です。現物の保管が不要で、少額から機動的に売買できる点が魅力です。

ETFの市場価格や投資信託の基準価額(1口あたりの時価評価額)は金相場に連動するよう設計されています。取引量が多いため売買しやすく、流動性が高い点が特徴です。

一方で、信託報酬(運用会社に支払う年間費用)がかかります。また、金相場との連動に多少のずれ(トラッキングエラー)が生じる場合もあります。

円建ての商品であっても、金の国際価格はドル建てで決まるため、為替変動の影響を受けます。円高になれば円換算の評価額は下がり、円安になれば上がる点を理解しておきましょう。

目論見書(商品の説明書)で信託報酬や組み入れ資産の内訳を確認し、自分の目的に合う銘柄を選びましょう。

- 関連記事はこちら

・金ETF投資とは?メリット・デメリットや現物との違いまで徹底解説

金投資で失敗しないためのコツ

ここでは、長期保有・時間分散・資産分散の3つのポイントを解説します。

長期保有を前提に目的を明確にする

短期の値動きに振り回されると、高値で買って安値で売るという失敗につながりがちです。まず、金を保有する理由を自分の言葉で整理し、家計の中での役割を明確にしましょう。

売買の目安は、あらかじめ決めた目標配分(例:金を資産全体の10%)から実際の比率が一定以上ずれたときにリバランス(売買で元の比率に戻す調整)を行うことを核に据えると判断が安定します。たとえば目標が10%なら、7%以下や13%以上になったときに調整するといったルールを設定します。

短期的なニュースに反応して売買するのは避け、あらかじめ決めたタイミングでのみ見直しを行いましょう。目標とする配分比率と許容範囲をメモしておき、家計の将来計画と照らし合わせておくと安心です。毎月の積立を習慣にしておけば、相場の上下に振り回されずに続けやすくなります。

購入時期と購入額を分散する

一度に多額を投入すると、高値で買ってしまうリスクが高まります。購入時期と金額を複数回に分けて投入すると、平均購入単価を抑えやすくなります。純金積立は自動で購入時期を分散でき、手間をかけずに長期で保有量を増やせる点が特徴です。

まとまった資金がある場合でも、3~6回程度に分けて数か月かけて購入すると、高値で買うリスクを抑えられます。ただし、生活費や緊急資金を削らない範囲で実行しましょう。

あらかじめ購入計画と上限額を決め、相場が上がっても下がっても計画どおりに実行する姿勢が大切です。購入のたびに記録を残し、平均購入単価の推移を定期的に確認すると、次の判断に役立ちます。

他の資産と組み合わせて分散投資する

金だけに集中すると、他の資産で得られるはずの収益機会を逃してしまいます。以下のように役割の異なる資産と組み合わせることで、全体の安定性を高められます。

- 株式:成長性を狙う攻めの資産

- 債券:安定した利息収入を得る守りの資産

- 不動産投資信託(REIT):家賃収入と分散効果を期待できる資産

金は株式市場が下落する局面でポートフォリオ全体の値下がりを和らげる役割を果たしやすく、一方で株式や債券の成長や利回りが、配当を生まない金の弱点を補います。

配分の目安は家計の目的や年齢によって異なりますが、資産全体の5~10%程度を金に充てるのが1つの目安です。定期的に配分を確認し、目標比率から大きくずれた場合(たとえば3~5ポイント以上)にのみ調整しましょう。

値動きの傾向が異なる資産を組み合わせることが分散投資の基本です。あわせて、想定外の支出に備えた現金も一定割合を確保しておきましょう。

金投資と他の投資商品の違いを比較

金投資は株式・債券・不動産投資と性質が異なり、それぞれの特徴を理解することでポートフォリオ全体のバランスを整えやすくなります。以下の表で主要な投資商品との違いを確認してください。

| 比較項目 | 金投資 | 株式投資 | 債券投資 | 不動産投資 |

| インカムゲイン | なし | 配当金あり | 利息あり | 家賃収入あり |

| 値動きの傾向 | 有事・インフレ時に上昇しやすい | 景気拡大時に上昇しやすい | 金利低下時に価格上昇 | 景気・立地に左右される |

| 流動性 | 高い(24時間取引可能) | 高い(取引時間内) | 中程度 | 低い(売却に時間がかかる) |

| 保管・管理 | 現物は保管費用が必要 | 証券口座で管理 | 証券口座で管理 | 物件管理が必要 |

| リスク分散効果 | 株式と逆相関になりやすい | 景気変動の影響大 | 金利変動の影響大 | 空室・災害リスクあり |

金は配当や利息を生まない代わりに、株式市場が下落する局面で価格が上昇しやすい傾向があります。資産全体の5~10%を金に配分することで、ポートフォリオ全体の値動きを安定させる効果が期待できるでしょう。

株式や債券だけに投資している方は、金を加えることでポートフォリオ全体の下落幅を抑えられる可能性があります。各資産の役割を理解し、目的に応じて組み合わせを検討してください。

金相場の現状と投資時の心構え

現在、金相場は高値圏で推移しています。その背景には、世界情勢の不安定さやインフレへの懸念があり、「安全資産」として金に資金が集まりやすい状況です。

ただし、金利の上昇やドル高は金価格を下げる要因になるため、短期的には価格が上下しやすい点に注意しましょう。また、国内の金価格は為替(円安・円高)の影響も受けます。

今後の見通しは一つに決まりません。世界情勢や景気、金利の動きによって、上昇・下落どちらのシナリオもありえます。

そのため、初心者の方は次のような考え方でリスクに備えるのがおすすめです。

- 購入時期を分散する:一度に買わず、数回に分けて購入する

- ルールを決めておく:「毎月○円買う」「○%を超えたら一部売る」など

- 余裕資金で行う:生活費には手をつけない

価格の上げ下げに一喜一憂せず、長い目で資産形成を考えることが大切です。

- 関連記事はこちら

・【2026年1月】金価格は今後どうなる?相場に影響する要因や動向、売却タイミングも解説

金投資に関するよくある質問

金投資を始める前に、多くの方が疑問に感じるポイントをまとめました。初心者の方が抱きやすい不安や疑問に対して、わかりやすくお答えしています。投資判断の参考にしてください。

Q. 金投資は初心者でも始められますか?

A.

金投資は初心者でも始めやすい資産運用の1つです。純金積立なら月1,000円から購入でき、まとまった資金がなくてもスタートできます。

ETFも証券口座があれば株式と同じ感覚で売買可能で、現物の保管場所を用意する必要もありません。投資経験がない方は、少額から始めて値動きに慣れることをおすすめします。複雑な分析ができなくても、長期保有を前提にすれば難しくありません。

Q. 金投資を始めるのに必要な資金はいくらですか?

A.

金投資は数千円から始められるため、大きな初期資金は不要です。純金積立は月1,000~3,000円程度から設定でき、ETFも1口数千円で購入可能な銘柄があります。

現物の金地金を購入する場合は、5gや10gといった少量から購入できます。2026年2月時点では、5gで約14.7万円、10gで約28.8万円が目安です(金価格は日々変動するため、最新価格をご確認ください)。

Q. 純金積立とETFはどちらがおすすめですか?

A.

純金積立とETFは、投資の目的や運用のしかたによって向き不向きがあります。純金積立は毎月自動購入できるため、コツコツ長期で積み上げたい方に向いています。

ETFは市場でリアルタイムで売買できるため、タイミングを見て柔軟に売買したい方や、NISA口座で非課税運用したい方に向いています。保管の手間を省きたい方はETF、将来的に現物として手元に受け取りたい方は純金積立を検討するとよいでしょう。

Q. 金投資で損をするリスクはありますか?

A.

金投資にも価格変動リスクがあり、購入時より価格が下落すれば損失が発生します。金は株式のように配当を生まないため、値下がり局面では含み損を抱えたまま保有することになります。

短期的な価格変動に一喜一憂せず、長期保有を前提にすることでリスクを抑えられます。購入時期を分散するドルコスト平均法を活用すれば、高値掴みのリスクも軽減できるでしょう。

Q. 金の価格はなぜ変動するのですか?

A.

金の価格は以下の要因で変動します。

- 需給バランス:中央銀行の購入や投資家の売買動向

- 為替:ドル円相場の変動による円建て価格への影響

- 金利:金利上昇時は金の魅力が相対的に低下

- 地政学リスク:紛争や経済危機による安全資産への資金流入

インフレ懸念が高まると金への資金流入が増え、価格が上昇しやすい傾向があります。

逆に、金利が上昇すると利息を生む資産の魅力が高まり、金から資金が流出して価格が下がることもあるでしょう。中央銀行の金購入動向や投機マネーの流れも短期的な価格変動に影響を与えます。

Q. 金投資のベストな購入タイミングはいつですか?

A.

金投資において「完璧な購入タイミング」を見極めることは、プロでも困難です。価格が下がったときに買いたいと思っても、底値を正確に予測することはできません。

タイミングを狙うよりも、毎月一定額を積み立てるドルコスト平均法で時間分散する方が現実的です。長期投資を前提にすれば、購入時期よりも継続して保有することの方が重要になります。

Q. 金投資はどのくらいの期間保有すべきですか?

A.

金投資は5年以上の長期保有を前提にすると、価格変動リスクを平準化しながら資産防衛効果を得やすくなります。短期売買で利益を狙う投資には向きにくく、じっくり構える姿勢が大切です。

保有期間が5年を超えると、現物金の売却益にかかる税金が軽減されるメリットもあります。家計のライフプランと照らし合わせ、10年以上の視点で保有を検討してください。

Q. 金投資はポートフォリオの何%くらいが適切ですか?

A.

金投資は資産全体の5~10%程度を目安に配分するのが一般的です。金は配当を生まないため、比率を高くしすぎると資産全体の成長性が低下する可能性があります。

株式や債券と組み合わせることで、金が持つリスク分散効果を発揮しやすくなります。年齢やリスク許容度に応じて比率を調整し、定期的に見直すことが大切です。

Q. ETFとはどのような商品ですか?

A.

ETFは、金の価格に連動するように設計された上場投資信託です。証券取引所に上場しているため、株式と同じようにリアルタイムで売買できます。

現物の金を保管する手間がなく、少額から購入できる点がメリットです。信託報酬と呼ばれる運用コストが毎年かかるため、銘柄選びの際は手数料水準も確認してください。

Q. 現物の金とETFはどちらが有利ですか?

A.

現物の金とETFは、それぞれ異なるメリットがあり、一概にどちらが有利とはいえません。現物は手元に実物を持てる安心感があり、金融システムの混乱時にも価値を保ちやすい特徴があります。

ETFは保管費用や盗難リスクがなく、売買の手軽さと流動性の高さが魅力です。資産防衛を重視するなら現物、運用効率を重視するならETFを選ぶとよいでしょう。

Q. 金投資で確定申告は必要ですか?

A.

金投資で利益が出た場合、確定申告が必要になるケースがあります。現物の金地金を売却して年間50万円を超える利益が出た場合は、譲渡所得として申告が必要です。

ETFを特定口座(源泉徴収あり)で運用している場合は、証券会社が税金を自動計算するため、原則として確定申告は不要になります。NISA口座で運用すれば売却益は非課税です。

Q. 金の売却益にかかる税金はいくらですか?

A.

金の売却益にかかる税金は、投資方法と保有期間によって異なります。現物の金地金の場合、年間50万円までの譲渡益は特別控除の対象となり非課税です。

保有期間が5年を超える長期譲渡所得は、課税対象額が半分に軽減されます。金ETFの売却益は申告分離課税で20.315%が課されますが、NISA口座なら非課税で運用できます。

Q. 金投資でNISAは使えますか?

A.

ETFや金関連の投資信託は、NISA口座で購入できる銘柄があります。NISA口座で運用すれば、売却益や分配金が非課税になるため、税制面で有利です。

ただし、現物の金地金や純金積立はNISAの対象外となります。NISA枠を活用したい方は、対象となるETFを選んで投資してください。

Q. 純金積立の手数料はどのくらいかかりますか?

A.

純金積立の購入手数料は運営会社によって異なりますが、購入金額の1.5~3%程度が一般的な水準です。毎月の積立額に対して手数料がかかるため、長期で積み立てるほど総コストが積み上がります。

年会費や口座管理料が別途発生するサービスもあるため、契約前に料金体系を確認してください。手数料が低い会社を選ぶことで、実質的なリターンを高められます。

※2026年2月時点の情報です

Q. 金投資は円安・円高の影響を受けますか?

A.

金は国際市場でドル建てで取引されるため、円建てで保有する日本の投資家は為替の影響を受けます。円安が進むと、ドル建ての金価格が同じでも円換算の評価額は上昇します。

逆に円高になると円換算の評価額は下がるため、為替変動もリスク要因の1つです。為替ヘッジ付きのETFを選べば、為替変動の影響を抑えた運用が可能になります。

Q. 金投資で毎月積み立てるメリットは何ですか?

A.

毎月一定額を積み立てるドルコスト平均法は、購入単価を平準化できる点がメリットです。金価格が高いときは少量、安いときは多めに購入する仕組みになり、高値掴みのリスクを軽減できます。

自動引き落としで購入できるため、相場を毎日チェックする手間も省けます。感情に左右されずに継続投資しやすく、初心者に適した運用方法です。

Q. 金投資と株式投資はどちらを優先すべきですか?

A.

金投資と株式投資は役割が異なるため、どちらか一方に偏らず両方を組み合わせるのが効果的です。株式は企業成長による値上がり益と配当が期待でき、資産を増やす役割を担います。

金は株式市場が下落する局面で価値を保ちやすく、資産を守る役割を果たす存在です。攻めの株式と守りの金をバランスよく配分することで、ポートフォリオ全体の安定性が高まります。

Q. 金投資は老後資金の準備に向いていますか?

A.

金投資は老後資金の一部として保有するのに適した資産です。インフレによる購買力の低下を防ぐ効果があり、長期保有で資産価値を守りやすい特徴があります。

ただし、金は配当や利息を生まないため、老後資金の全額を金で準備するのは現実的ではありません。株式や債券、預貯金と組み合わせて、資産全体の5~10%程度を金に配分する設計が合理的です。

Q. 金の現物を売却するときの注意点は何ですか?

A.

金の現物を売却する際は、購入時の明細書や証明書を準備しておくことが大切です。取得費用を証明できない場合、税法上は売却額の5%を概算取得費として計算します。実際の取得費がこれより高ければ、課税対象となる利益が大きく計算され、税負担が重くなります。

売却先は買取実績が豊富で手数料体系が明確な専門店を選ぶことが大切です。

「おたからや」では査定料・キャンセル料ともに無料のため、納得できる価格かどうかを確認したうえで売却を判断できます。まずはお気軽に無料査定で、お手持ちの金の価値を確認してみてください。

Q. 金投資を始める前に知っておくべきことは何ですか?

A.

金投資を始める前に、金は配当や利息を生まない資産であることを理解しておきましょう。利益は売却益のみに依存するため、価格が上がらなければリターンは得られません。

投資目的や期間、許容できるリスクを明確にし、自分に合った投資方法を選んでください。現物・純金積立・ETFそれぞれの特徴とコストを比較し、無理のない金額から始めることが、長く続けるうえで大切です。

まとめ

金投資は、有事やインフレに強い実物資産を保有し、家計の防御力を高める手段です。投資方法は現物・純金積立・ETFに大別され、保管の手間、換金のしやすさ(流動性)、手数料の体系がそれぞれ異なります。

金投資を始める際は、目的と期間を明確にしたうえで、長期保有・時間分散・資産分散の三原則を意識しましょう。

投資方法ごとに費用体系や換金のしやすさが異なるため、比較したうえで無理のない金額で継続することが大切です。売買の判断はあらかじめ決めた配分ルールに基づき、税制や手数料も事前に把握しておいてください。

また、家計の変化やライフイベントに合わせて配分を定期的に見直し、想定外の支出に備えた現金の余裕も確保しておきましょう。

「おたからや」での「金」の参考買取価格

ここでは、「おたからや」での「金」の参考買取価格の一部を紹介します。

2026年03月06日14:00更新

今日の金1gあたりの買取価格相場表

| 金のレート(1gあたり) | ||

|---|---|---|

| インゴット(金)28,473円 -67円 |

24金(K24・純金)28,245円 -67円 |

23金(K23)27,163円 -64円 |

| 22金(K22)25,967円 -61円 |

21.6金(K21.6)25,341円 -60円 |

20金(K20)23,177円 -55円 |

| 18金(K18)21,326円 -50円 |

14金(K14)16,514円 -39円 |

12金(K12)12,813円 -30円 |

| 10金(K10)11,446円 -27円 |

9金(K9)10,279円 -24円 |

8金(K8)7,631円 -18円 |

| 5金(K5)3,701円 -9円 |

||

※上記の買取価格はあくまで参考価格であり、市場の動向、

付属品の有無などによって実際の査定額が変動する場合があります。

※土日・祝日を除く前営業日の日本時間9:30の価格と比較

※状態や付属品の有無、時期によって買取価格が異なりますので詳細はお問い合わせください。

金製品の査定では純度(K24・K22・K18など)と重量が最も重要な評価基準となり、インゴットの買取価格は国際相場をほぼ反映します。

ジュエリーの場合はブランド刻印やデザインの完成度も加点要素になり、変形や傷が少ないほど高評価につながります。付属品がなくても査定可能ですので、まずはお気軽に店頭でご相談ください。

- おたからや査定員のコメント

金製品の査定では、純度と重量が買取価格を決める最大のポイントです。K24インゴットは国際相場をほぼそのまま反映するため、表面に大きな傷がなければ高い買取価格をご提示しやすくなります。ジュエリーの場合はブランドやデザインも評価に加わります。付属品がなくても査定は可能ですので、購入時の明細や品位証明書があればぜひお持ちください。

「金」の買取なら「おたからや」

「金」を売却するなら、高価買取の「おたからや」にご相談ください。金投資で保有していたインゴットや純金コイン、K18・K24のジュエリー、使わなくなった金製アクセサリーまで、幅広い金製品を正確に査定いたします。

「おたからや」では、ロンドン金価格や東京商品取引所のリアルタイム相場を反映した査定を実施。経験豊富な査定士が純度と重量を正確に測定し、市場価格に基づいた適正な買取価格をご提示いたします。刻印が薄くなった金製品、変形・傷のあるスクラップ金、付属品がないジュエリーも査定可能です。

全国に約1,680店舗以上のネットワークと、世界51カ国との取引実績を活かし、国内外の需要を踏まえた高水準の買取価格を実現しています。金相場の動向を常に把握し、適正な買取価格をご提示できるよう努めています。

査定は完全無料・予約不要で、ご成約後は最短即日で現金化が可能です。出張買取にも対応しており、出張料・査定料・キャンセル料はすべて無料となっています。

「金投資を始めたものの、一部を現金化したい」「相続した金製品の価値を知りたい」という方も、まずはお気軽に無料査定をご利用ください。大切な金製品を納得の価格で売却したい方は、豊富な実績を誇る「おたからや」へぜひご相談ください。

24金 (K24) ネックレス ペンダントまとめの買取情報をチェックする

※本記事は、おたからや広報部の認可を受けて公開しております。

おたからやの金買取

査定員の紹介

伊東 査定員

-

趣味

ショッピング

-

好きな言葉

有言実行

-

好きなブランド

ハリーウィンストン

-

過去の買取品例

おりん、インゴット

初めまして。査定員の伊東と申します。 おたからやでは金の買取をする際に、今日の金の1gの買取相場を基に、デザイン性などをプラスで評価して高価買取を行っております。過去に1万点以上の査定をさせていただきましたが、とても多くのお客様に想像以上の金額になったと喜んでいただきました。また、おたからやでは、すべての店舗に比重計を完備しているため、金の含有量を正確に測定することができます。 金額はもちろんのこと、接客も最高のおもてなしができるように心がけております。私共はお品物だけではなくお客様一人ひとりの思いに寄り添い満足して帰っていただけるように丁寧な説明を致します。誠心誠意対応させていただきますので、是非おたからやのご利用をお待ちしております。

その他の査定員紹介はこちら金を高く売るためのコツは、「金の価格が高いときに売ること」と「高値で買い取ってくれる専門店に売ること」です。金の価格は現在非常に高騰しているため、売却にはベストなタイミングといえます。

金の高価買取はおたからやにお任せください。

関連記事

タグ一覧

- #4℃

- #A.ランゲ&ゾーネ

- #GMTマスター

- #IWC

- #K10(10金)

- #K14(14金)

- #K22(22金)

- #K24(純金)

- #MCM

- #Van Cleef & Arpels

- #アクアノート

- #アクアマリン

- #アメジスト

- #アルハンブラ

- #アルマーニ

- #アンティーク時計

- #イエローゴールド

- #インカローズ

- #ヴァシュロンコンスタンタン

- #ヴァレンティノ

- #ヴァンクリーフ&アーペル

- #エアキング

- #エクスプローラー

- #エメラルド

- #エルメス

- #エルメス(時計)

- #オーデマ ピゲ

- #オパール

- #オメガ

- #お酒

- #ガーネット

- #カイヤナイト

- #カルティエ

- #カルティエ(時計)

- #グッチ

- #グリーンゴールド

- #クロエ

- #クロムハーツ

- #クンツァイト

- #ケイトスペード

- #ケリー

- #コーチ

- #ゴヤール

- #サファイア

- #サブマリーナー

- #サマンサタバサ

- #サンローラン

- #シードゥエラー

- #ジェイコブ

- #シチズン

- #シトリン

- #ジバンシィ

- #ジミーチュウ

- #ジャガールクルト

- #シャネル

- #シャネル(時計)

- #ジュエリー

- #ジュエリー買取

- #ショーメ

- #ショパール(時計)

- #スカイドゥエラー

- #スピネル

- #スフェーン

- #セイコー

- #ゼニス

- #セリーヌ

- #その他

- #ターコイズ

- #ターノグラフ

- #ダイヤモンド

- #タグ・ホイヤー

- #タンザナイト

- #チェリーニ

- #チューダー

- #ディオール

- #ティソ

- #デイデイト

- #デイトジャスト

- #デイトナ

- #ティファニー

- #ティファニー

- #トリーバーチ

- #トルマリン

- #ノーチラス

- #バーキン

- #バーバリー

- #パテック フィリップ

- #パネライ

- #ハミルトン

- #ハリーウィンストン

- #ハリーウィンストン(時計)

- #バレンシアガ

- #ピーカブー

- #ピアジェ

- #ピコタン

- #ピンクゴールド

- #フェンディ

- #ブライトリング

- #プラダ

- #プラチナ

- #フランクミュラー

- #ブランド品

- #ブランド品買取

- #ブランド時計

- #ブランパン

- #ブルガリ

- #ブルガリ(時計)

- #ブレゲ

- #ペリドット

- #ボーム&メルシェ

- #ボッテガヴェネタ

- #ポメラート

- #ホワイトゴールド

- #マークジェイコブス

- #マトラッセ

- #ミュウミュウ

- #ミルガウス

- #メイプルリーフ金貨

- #モーブッサン

- #ヨットマスター

- #リシャールミル

- #ルイ・ヴィトン

- #ルビー

- #レッドゴールド

- #ロエベ

- #ロレックス

- #ロンシャン

- #ロンジン

- #出張買取

- #地金

- #宝石・ジュエリー

- #宝石買取

- #時計

- #珊瑚(サンゴ)

- #相続・遺品

- #真珠・パール

- #色石

- #財布

- #金

- #金・プラチナ・貴金属

- #金アクセサリー

- #金インゴット

- #金の純度

- #金価格・相場

- #金歯

- #金縁メガネ

- #金貨

- #金買取

- #銀

- #銀貨

- #香水

知りたくありませんか?

「おたからや」が

写真1枚で査定できます!ご相談だけでも大歓迎!

金・インゴット買取

金・インゴット買取 プラチナ買取

プラチナ買取 金のインゴット買取

金のインゴット買取 24K(24金)買取

24K(24金)買取 18金(18K)買取

18金(18K)買取 バッグ・ブランド品買取

バッグ・ブランド品買取 時計買取

時計買取 宝石・ジュエリー買取

宝石・ジュエリー買取 ダイヤモンド買取

ダイヤモンド買取 真珠・パール買取

真珠・パール買取 サファイア買取

サファイア買取 エメラルド買取

エメラルド買取 ルビー買取

ルビー買取 喜平買取

喜平買取 メイプルリーフ金貨買取

メイプルリーフ金貨買取 金貨・銀貨買取

金貨・銀貨買取 大判・小判買取

大判・小判買取 硬貨・紙幣買取

硬貨・紙幣買取 切手買取

切手買取 カメラ買取

カメラ買取 着物買取

着物買取 絵画・掛け軸・美術品買取

絵画・掛け軸・美術品買取 香木買取

香木買取 車買取

車買取 ロレックス買取

ロレックス買取 パテックフィリップ買取

パテックフィリップ買取 オーデマピゲ買取

オーデマピゲ買取 ヴァシュロン コンスタンタン買取

ヴァシュロン コンスタンタン買取 オメガ買取

オメガ買取 ブレゲ買取

ブレゲ買取 エルメス買取

エルメス買取 ルイ・ヴィトン買取

ルイ・ヴィトン買取 シャネル買取

シャネル買取 セリーヌ買取

セリーヌ買取 カルティエ買取

カルティエ買取 ヴァンクリーフ&アーペル買取

ヴァンクリーフ&アーペル買取 ティファニー買取

ティファニー買取 ハリー・ウィンストン買取

ハリー・ウィンストン買取 ブルガリ買取

ブルガリ買取 グッチ買取

グッチ買取

ご相談・お申込みはこちら

ご相談・お申込みはこちら