金の売却は200万円以下ならバレない?確定申告の必要性やお得に売却するポイント

.jpg)

※下記の画像は全てイメージです

金の売却が200万円を超えると、買取業者は税務署に「支払調書」を提出しなければいけませんが、200万円以下であれば提出する必要がありません。そのため、金の売却で利益が200万円以下の場合、税務署にバレない可能性があります。

しかし、利益が50万円を超えると確定申告を行ない、所得税の支払いが必要です。

この記事では、金の売却益の金額と税務署への申告の関係や、必要な確定申告をしなかったときのペナルティ、金をお得に売却するためのポイントなどを解説します。

金を売却する予定がある方は、基礎知識としてぜひ参考にしてください。

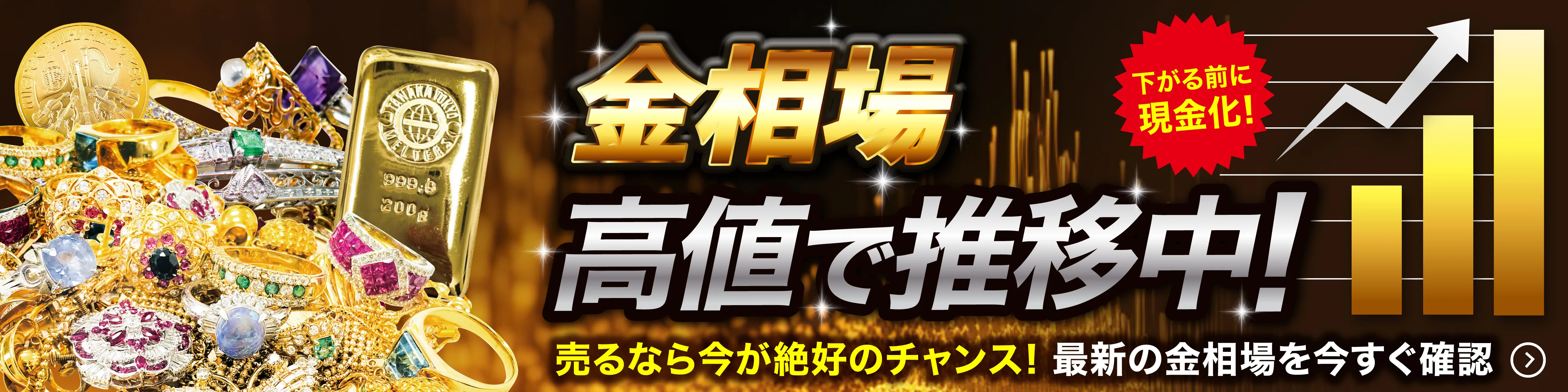

なお、現在金の買取価格は高騰中です。

2025年06月16日には、金の買取価格が過去最高の17,508円を記録しました。金を高値で売却したいと考えるなら、買取価格の動きも併せてチェックしておきましょう。

2025年7月15日9:30更新

今日の金1gあたりの買取価格相場表

| 金のレート(1gあたり) | ||

|---|---|---|

| インゴット(金)17,437円

+19円 |

K2417,223円

+19円 |

K2316,351円

+18円 |

| K2215,828円

+18円 |

K21.615,479円

+17円 |

K2014,258円

+15円 |

| K1813,078円

+14円 |

K149,899円

+11円 |

K128,330円

+9円 |

| K106,935円

+8円 |

K96,237円

+7円 |

K85,191円

+6円 |

| K52,576円

+3円 |

||

※上記の買取価格はあくまで参考価格であり、市場の動向、付属品の有無などによって実際の査定額が変動する場合があります。

Contents

金の売却が税務署にバレないケースはある?

結論からいうと、金の売却が税務署にバレないケースは「ない」と考えられます。その理由には、確定申告や「支払調書」と呼ばれる書類が関係しています。

ここでは、金の売却益が200万円超えのケース・200万円以下のケースに分けて、より詳しく見ていきましょう。

売却益が200万円超えの場合

金を売却して得た利益が200万円を超えた場合、原則として確定申告が必要です。

さらに、金の買取金額が200万円を超えた際には、金の買取業者が税務署へ「支払調書」を提出しなければなりません。これにより、税務署は確実に金の売買情報を把握できる仕組みとなっています。

店舗が税務署へ提出する「支払調書」とは

支払調書の正式名称は、「金地金等の譲渡の対価の支払調書」です。

金の買取事業者は、金を売却した人への支払いが確定した日の翌月末日までに、税務署へ支払調書を提出することが義務付けられています。

支払調書には、支払金額や支払確定年月日のほか、支払いを受ける人(金を売却した人)の住所や氏名、マイナンバーなどが記載されます。

ただし、1回の取引金額が200万円を超えるケースが対象となるため、複数回に分けて金を売り、1回当たりの売却益が200万円を下回る場合、買取業者が支払調書を提出する必要はありません。

売却益が200万円以下の場合

金を売却して得た利益が200万円以下の場合でも、200万円を超えた場合と同様に、原則として確定申告が必要です。

「税金の支払いを免れたい・税務署にバレたくない」などの理由で確定申告手続きを怠ると、ペナルティが課される可能性があります。必要な確定申告をしなかったときのペナルティについては、次章で解説します。

必要な確定申告をしなかったときのペナルティ

そもそも「確定申告」とは、1月1日から12月31日までに発生した所得と、それに対する所得税額を計算し、翌年の2月16日から3月15日までに税務署に申告する手続きのことです。

確定申告が必要なのにもかかわらず手続きをしなかった場合は、「追徴課税」として、本来の税額に加算された税金を納めることが求められます。

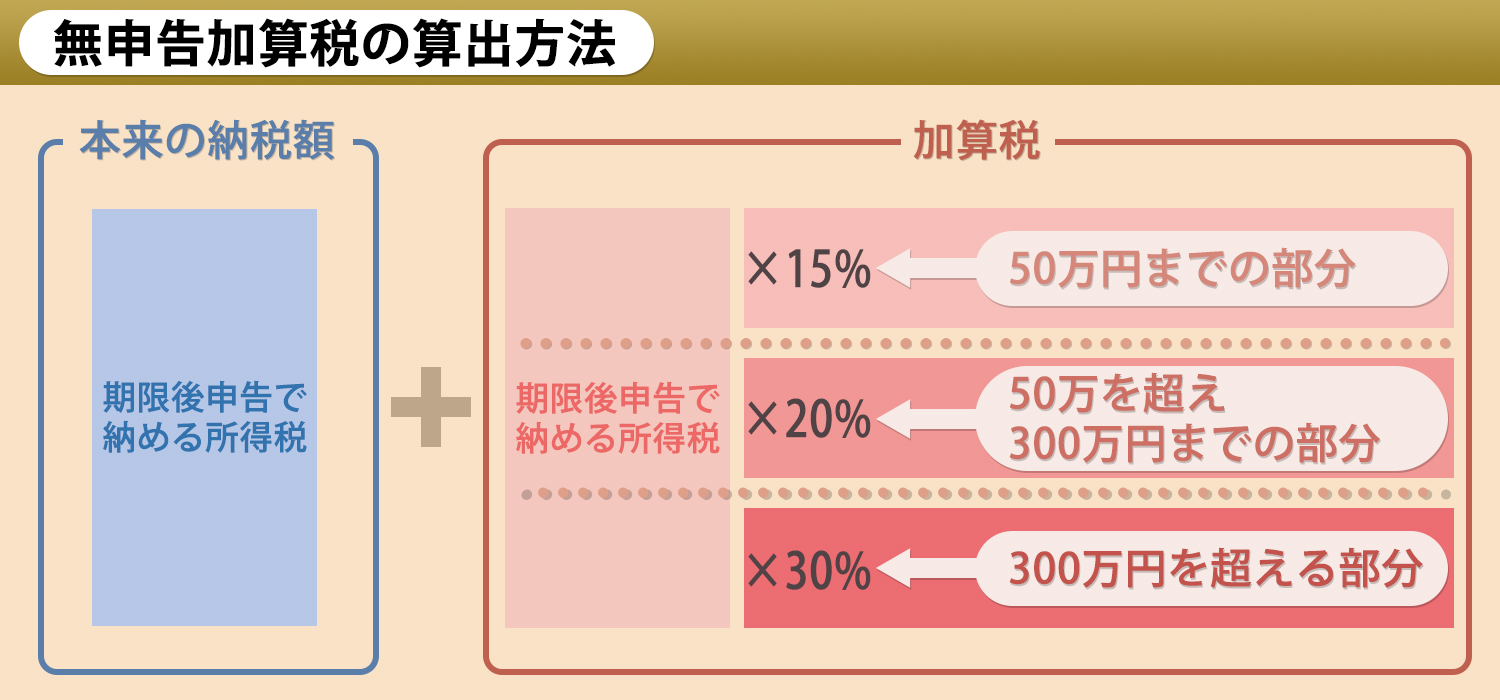

追徴課税にはいくつか種類がありますが、ここでは「無申告加算税」と「延滞税」について見ていきましょう。

無申告加算税が発生する

確定申告手続きを期限までにしなかった場合、以下の計算に基づき無申告加算税が発生します。

【2024(令和6)年1月1日以降に申告期限を迎えるものの無申告加算税】

(1)本来の納税額のうち50万円までの部分に15%をかける

(2)本来の納税額のうち50万円を超え300万円までの部分に20%をかける

(3)本来の納税額のうち300万円を超える部分に30%をかける

(4)(1)~(3)を合計した金額

延滞税が発生する

税金の納期限までに税金を納めなかった場合(※)、いわゆる利息として延滞税が発生します。

一般的な利息と同様に、税金の納付が遅れれば遅れるほど、延滞税の合計金額は増えていくのが特徴です。

具体的な延滞税の税率は、以下のとおりです。

- 税金の納期限の翌日から2ヵ月を経過する日まで:原則年7.3%

- 税金の納期限の翌日から2ヵ月を経過した日以後:原則年14.6%

ただし、所定の条件を満たす場合、2022(令和4)年分のケースでは、納期限の翌日から2ヵ月を経過する日までは年2.4%、納期限の翌日から2ヵ月を経過した日以後は年8.7%の税率です。

(※)手続き期限を過ぎてから確定申告をした場合や、確定申告後に内容を修正した「修正申告」の場合は、確定申告書を提出した日が税金の納期限となります。

脱税とみなされる可能性も

国税庁では、適正・公平な申告納税制度を維持するため、悪質な脱税者に対して刑事責任を追及しています。

実際に、故意に確定申告を行なわなかった事案に関して、2022(令和4)年度は15件を告発しました。

脱税とみなされると、所得税法に基づき懲役や罰金、またはその両方が科される可能性もあります。

確定申告が不要なケースとは

金を売却して利益を得た場合は、「原則として」確定申告が必要と解説したように、条件によっては確定申告が不要となるケースもあります。

具体的には、以下のようなケースです。

- 給与所得者で年収2,000万円以下、かつ給与以外の収益と金の売却益の合計が年間20万円以下だった場合

- 金を売却したが、損失が発生した場合(そもそも利益が出ていない場合)

金の売却益すべてが課税の対象になるわけではない

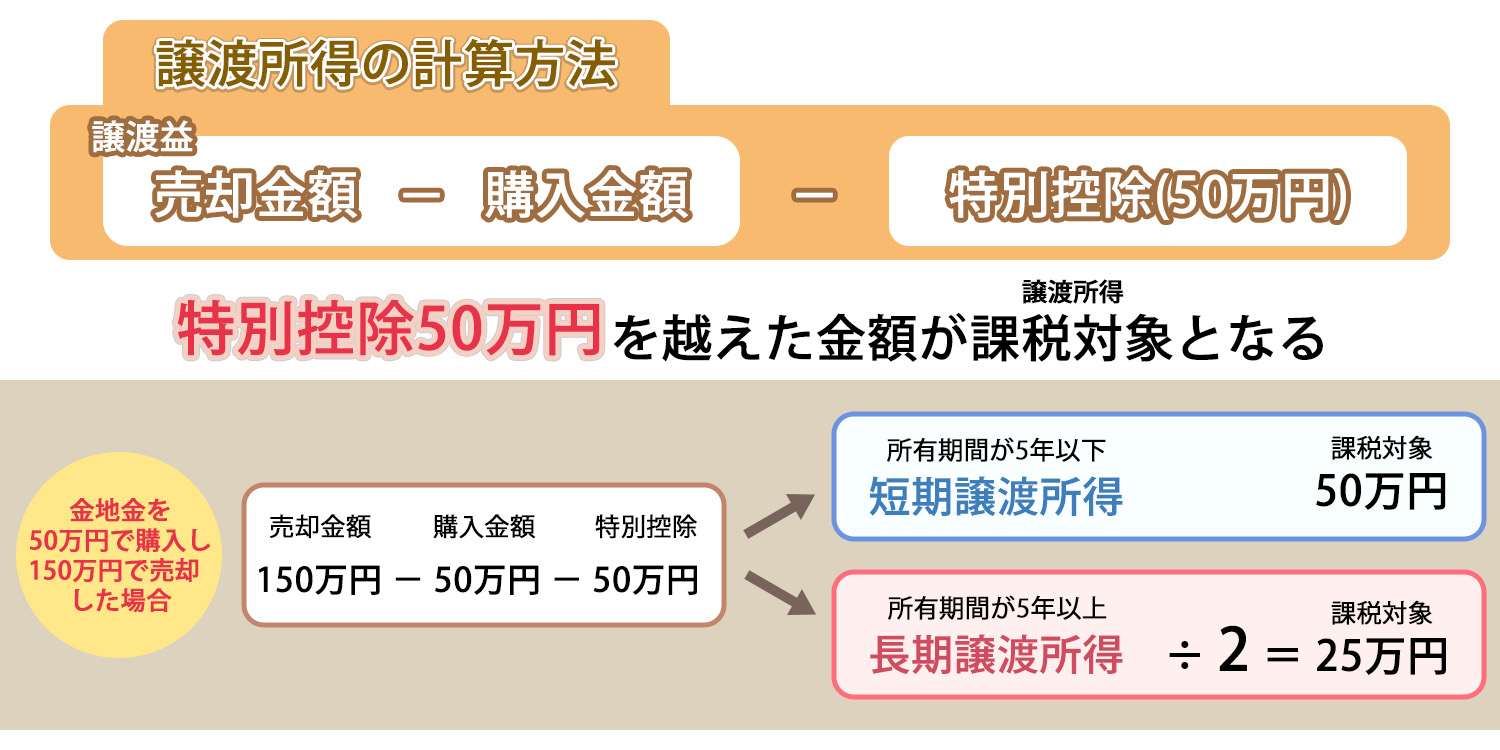

確定申告をしたからといって、金の売却益のすべてが課税対象になるわけではありません。

個人が金を売却して得た利益は、原則「譲渡所得」として扱われます。譲渡所得は、売却益の全額ではなく、金の購入・売却にかかった費用のほか、特別控除として50万円が差し引かれます。

課税対象となる譲渡所得を求める計算式は、以下のとおりです。

金の売却金額-(金の売却費用-金の購入費用)-特別控除50万円=譲渡所得

また、金の所有期間によって課税対象額が変わる点もポイントです。具体的には、所有期間が5年以内の場合は「短期譲渡所得」、5年を超える場合は「長期譲渡所得」として扱われます。

上記図のように、短期譲渡所得の課税対象額は先述の計算式と同額ですが、長期譲渡所得の課税対象額は半額となります。

短期譲渡所得・長期譲渡所得を含め、金の売却にかかる税金については、以下の記事も参考にしてください。

<関連記事>金の売却にかかる税金は?シミュレーションしてみよう!

金取引に関する資料は保管しておこう

「確定申告が不要なケースとは」の章で解説したとおり、金を売却して損失が出たなら、原則として確定申告は必要ありません。

ただし、税務署から問い合わせがあったり、売却損が出たことを証明できる資料の提出を求められたりする可能性はあります。

また、確定申告時に金の購入額がわからないと、課税対象額が増えてしまうかもしれません。このような理由から、金の購入・売却に関する資料は保管しておきましょう。

金をお得に売却するなら「タイミング」や「業者選び」が大切

金の売却で少しでも手取りを増やしたいと考えるなら、売却するタイミングや買取業者選びがポイントとなります。

先述のとおり、所有期間5年を基準に税額が変わるため、「もう少しで金の所有期間が5年を経過する」といった場合は、その日まで待ってから売却したほうがお得です。

また、金の買取価格は日々変動しているため、価格が高騰しているタイミングを狙うとよいでしょう。

買取業者選びに関しては、金の価値を正確に査定してくれる、信頼できる業者を選ぶことが大切です。

金の売却に適したタイミングについてさらに詳しく知りたい方は、以下の記事を参考にしてください。

<関連記事>金の売り時はいつ?売却のタイミングを見極めるには相場を知ろう

価格高騰中の金は「おたからや」で売却!

上記グラフのとおり、現在、金の買取価格は高騰しています。

2025年06月16日には、金の買取価格が過去最高値を記録しました。

価格高騰中の金を売却するなら、買取専門店の「おたからや」を利用してはいかがでしょうか。

「おたからや」にはプロの査定士が多数在籍しているため、品物の価値を正確に見極められる点が強みです。買取品目は業界最大級で、もちろん金の高価買取実績も豊富にあります。

また、金の査定・買取方法は「店頭買取」と「出張買取」から選択可能です。出張買取を選択したときでも、出張料や査定料などの手数料はかかりません。

査定金額に納得いただけたら、店頭または出張先にて、すぐに現金をお渡しいたします。

金の売却に関する質問やご相談も含め、まずはお気軽にお問い合わせください。

今日の24金の買取相場を見る

まとめ

金の売却益が発生したら、原則として確定申告が必要です。また、金の買取業者が税務署へ提出する支払調書により、税務署は金の売買情報を把握できる仕組みとなっています。

確定申告手続きを怠ると、無申告加算税や延滞税が発生するほか、悪質なケースは脱税とみなされるおそれもあるため、期限までに忘れずに手続きを行ないましょう。

なお、金の売却損が出た場合は確定申告をする必要はありませんが、税務署からの問い合わせなどに備え、金取引に関する資料を保管しておくことが大切です。

適正な手続きを行ないつつ、少しでもお得に金を売却したいと考えるなら、売却するタイミングや買取業者選びを工夫しましょう。

金の所有期間が5年を超えるまで待つほか、近年のように、金の価格が高騰しているタイミングに合わせて売却するのがおすすめです。

さらに「おたからや」なら、プロの査定士が金の価値を正確に見極めるため、高価買取が期待できます。査定は無料ですので、ぜひお気軽にご相談ください。

無料査定を相談する

金を高く売るためのコツは、「金の価格が高いときに売ること」と「高値で買い取ってくれる専門店に売ること」です。金の価格は現在非常に高騰しているため、売却にはベストなタイミングといえます。

金の高価買取はおたからやにお任せください。

関連記事

タグ一覧

- #4℃

- #A.ランゲ&ゾーネ

- #GMTマスター

- #IWC

- #K10(10金)

- #K14(14金)

- #K22(22金)

- #K24(純金)

- #MCM

- #Van Cleef & Arpels

- #アクアノート

- #アクアマリン

- #アメジスト

- #アルハンブラ

- #アルマーニ

- #アンティーク時計

- #イエローゴールド

- #インカローズ

- #ヴァシュロンコンスタンタン

- #ヴァンクリーフ&アーペル

- #エクスプローラー

- #エメラルド

- #エルメス

- #エルメス(時計)

- #オーデマ ピゲ

- #オパール

- #オメガ

- #ガーネット

- #カイヤナイト

- #カルティエ

- #カルティエ(時計)

- #グッチ

- #グリーンゴールド

- #クロエ

- #クロムハーツ

- #クンツァイト

- #ケイトスペード

- #ケリー

- #コーチ

- #ゴヤール

- #サファイア

- #サブマリーナー

- #サマンサタバサ

- #サンローラン

- #シードゥエラー

- #シチズン

- #シトリン

- #ジバンシィ

- #ジミーチュウ

- #シャネル

- #シャネル(時計)

- #ジュエリー

- #ジュエリー買取

- #ショパール(時計)

- #スカイドゥエラー

- #スピネル

- #スフェーン

- #セイコー

- #ゼニス

- #セリーヌ

- #ターコイズ

- #ターノグラフ

- #ダイヤモンド

- #タグ・ホイヤー

- #タンザナイト

- #チェリーニ

- #チューダー

- #ディオール

- #デイデイト

- #デイトジャスト

- #デイトナ

- #ティファニー

- #ティファニー

- #トリーバーチ

- #トルマリン

- #ノーチラス

- #バーキン

- #バーバリー

- #パテック フィリップ

- #パネライ

- #ハミルトン

- #ハリーウィンストン

- #バレンシアガ

- #ピーカブー

- #ピアジェ

- #ピコタン

- #ピンクゴールド

- #フェンディ

- #ブライトリング

- #プラダ

- #プラチナ

- #フランクミュラー

- #ブランド品

- #ブランド品買取

- #ブランド時計

- #ブランパン

- #ブルガリ

- #ブルガリ(時計)

- #ブレゲ

- #ペリドット

- #ボッテガヴェネタ

- #ホワイトゴールド

- #マークジェイコブス

- #マトラッセ

- #ミュウミュウ

- #ミルガウス

- #メイプルリーフ金貨

- #モーブッサン

- #ヨットマスター

- #リシャールミル

- #ルイ・ヴィトン

- #ルビー

- #レッドゴールド

- #ロエベ

- #ロレックス

- #ロンシャン

- #出張買取

- #地金

- #宝石・ジュエリー

- #宝石買取

- #時計

- #珊瑚(サンゴ)

- #真珠・パール

- #色石

- #財布

- #金

- #金・プラチナ・貴金属

- #金アクセサリー

- #金インゴット

- #金の純度

- #金価格・相場

- #金歯

- #金縁メガネ

- #金貨

- #金買取

- #銀

- #銀貨

- #香水

お持ちの金・貴金属のお値段、知りたくありませんか?

高価買取のプロ「おたからや」が

無料でお答えします!

-

店頭買取

-

査定だけでもOK!

買取店舗数は業界最多の

約1,450店舗以上!おたからやの店舗数は全国 約1,450店舗以上(待機店舗を含む)。これは、数ある買取店の中で最多を誇ります。日本全国津々浦々にて、地域密着でお買取りを承っております。

-

出張買取

-

査定だけでもOK!

買取専門店おたからやの

無料出張買取。買取専門店おたからやの無料出張買取です。出張料・査定料・買取手数料は全て無料、査定は最短5分です。随時キャンペーンを実施をしております!まずはお気軽にご相談ください!

金・インゴット買取

金・インゴット買取 プラチナ買取

プラチナ買取 金のインゴット買取

金のインゴット買取 24K(24金)買取

24K(24金)買取 18金(18K)買取

18金(18K)買取 バッグ・ブランド品買取

バッグ・ブランド品買取 時計買取

時計買取 宝石・ジュエリー買取

宝石・ジュエリー買取 ダイヤモンド買取

ダイヤモンド買取 サファイア買取

サファイア買取 エメラルド買取

エメラルド買取 ルビー買取

ルビー買取 喜平買取

喜平買取 メイプルリーフ金貨買取

メイプルリーフ金貨買取 シルバー買取

シルバー買取 金貨・銀貨買取

金貨・銀貨買取 大判・小判買取

大判・小判買取 硬貨・紙幣買取

硬貨・紙幣買取 切手買取

切手買取 カメラ買取

カメラ買取 着物買取

着物買取 絵画・掛け軸・美術品買取

絵画・掛け軸・美術品買取 香木買取

香木買取 車買取

車買取 ロレックス買取

ロレックス買取 パテックフィリップ買取

パテックフィリップ買取 オーデマピゲ買取

オーデマピゲ買取 ヴァシュロン コンスタンタン買取

ヴァシュロン コンスタンタン買取 オメガ買取

オメガ買取 ブレゲ買取

ブレゲ買取 エルメス買取

エルメス買取 ルイ・ヴィトン買取

ルイ・ヴィトン買取 シャネル買取

シャネル買取 セリーヌ買取

セリーヌ買取 カルティエ買取

カルティエ買取 ヴァンクリーフ&アーペル買取

ヴァンクリーフ&アーペル買取 ティファニー買取

ティファニー買取 ハリー・ウィンストン買取

ハリー・ウィンストン買取 ブルガリ買取

ブルガリ買取 グッチ買取

グッチ買取

ご相談・お申込みはこちら

ご相談・お申込みはこちら

![【[current_year]最新】貴金属買取業者おすすめランキング17選!高く売るコツと選び方のポイントもご紹介](https://www.otakaraya.jp/app/wp-content/uploads/2025/06/0-Photoroom-7.webp)